Самое ожидаемое событие недели - данные по занятости в несельскохозяйственном секторе, исходя из результатов которого инвесторы и аналитики строили свои догадки о возможной судьбе процентных ставок, в миг потеряло свою значимость. В четверг случилось то, чего никто не ожидал, не думал и не искал. Случилось то, что никак не должно было произойти, потому что умные люди сделали выводы после кризиса 2008 года и предприняли все, чтобы этого больше никогда не повторилось.

Все ждали краха в секторе недвижимости, в автомобильных и потребительских кредитах и криптовалюте, и подстилали соломки именно там. Но как мы с вами уже не раз обсуждали, кризис наступает там, где его никто не ждет, и тогда, когда к этому никто не готов. Возможно, этот момент даст тот долгожданный толчок рецессии и большой распродаже на рынках. Дальнейшее развитие событий будет зависеть от действий регуляторов США в понедельник. Потеря уверенности потребителей в банковской системе способна запустить цепную реакцию, которую будет сложно остановить.

Изменение основных индексов за неделю:

- S&P 500 -4.5%

- Nasdaq 100 -3.7%

- Russell 2000 -8.0%

Больше всего пострадал банковский сектор:

- KRE (ETF на региональные банки США) -16%

- XLF (ETF на финансовый сектор США) -8.5%

- IXG (ETF на глобальные финансовые организации) -7.0%

Причины и последствия

Вы, вероятно, уже несколько раз прочитали информацию о том, что в США случился коллапс крупного банка, вкладчики остались без денег, а вся финансовая система на грани коллапса. Акции многих банков сильно просели. Например, # Schwab SCHW: $66.6 +0.5% за последние три дня упал на -23%, # JP Morgan JPM: $212.24 +1.7% на -3%, # Bank of America BAC: $41.67 -0.0% на -7%.

“Самый крупный банковский кризис с 2008 года”, пишут в каждой статье по этой теме. Я не буду пересказывать историю, а постараюсь объяснить, какие механизмы привели к такому быстрому коллапсу и что мы, инвесторы, можем извлечь из этого.

# Silicon Valley Bank SIVB: $106.04 0.0% - это мало известный банк даже среди самих американцев, так как он обслуживал в основном венчурные фонды и стартапы. По размеру он стоял на 16-ом месте и не являлся системно-значимым. 90% депозитов в нем превышали застрахованные финансовым регулятором FDIC 250 000 USD.

Из-за его “нишевости”, банк имел высокий риск концентрации на одном секторе (VC). Это значит, что он не диверсифицировал свои риски и успех банка во многом зависел от успеха индустрии. В концентрированном портфеле нет ничего плохого, если эти риски управляемы. Но вот здесь и возникает главная проблема.

1. Депозиты банка в 2.5 раза превышают выданные кредиты. Прибыльность банка страдает.

2. Для увеличения прибыльности банк инвестирует в долгосрочные облигации, которые имеют более высокую доходность, чем краткосрочные (до 2022 года). Средняя доходность по таким облигациям составляла 1.79%.

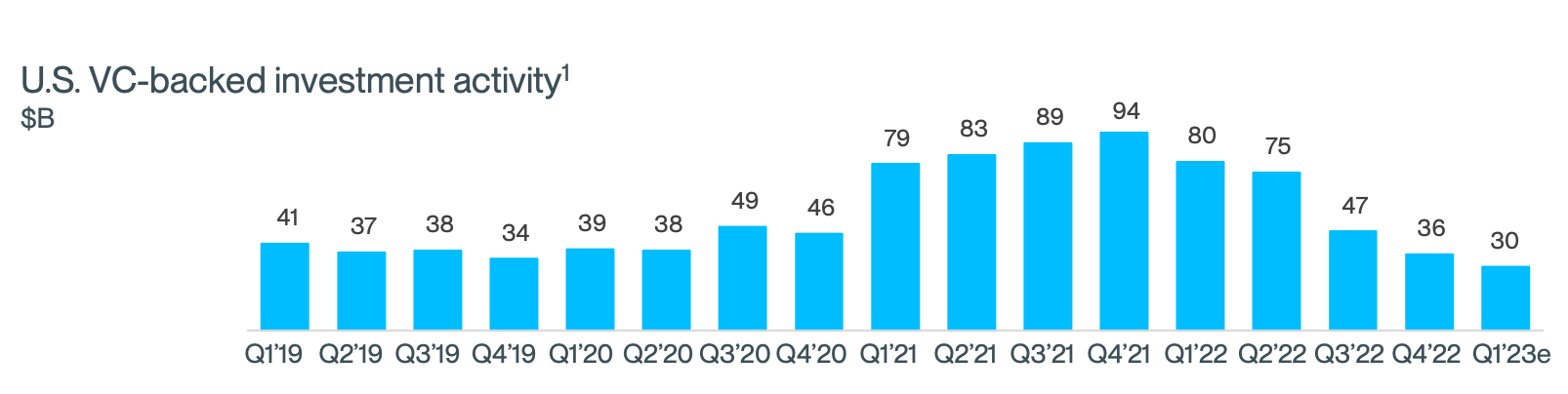

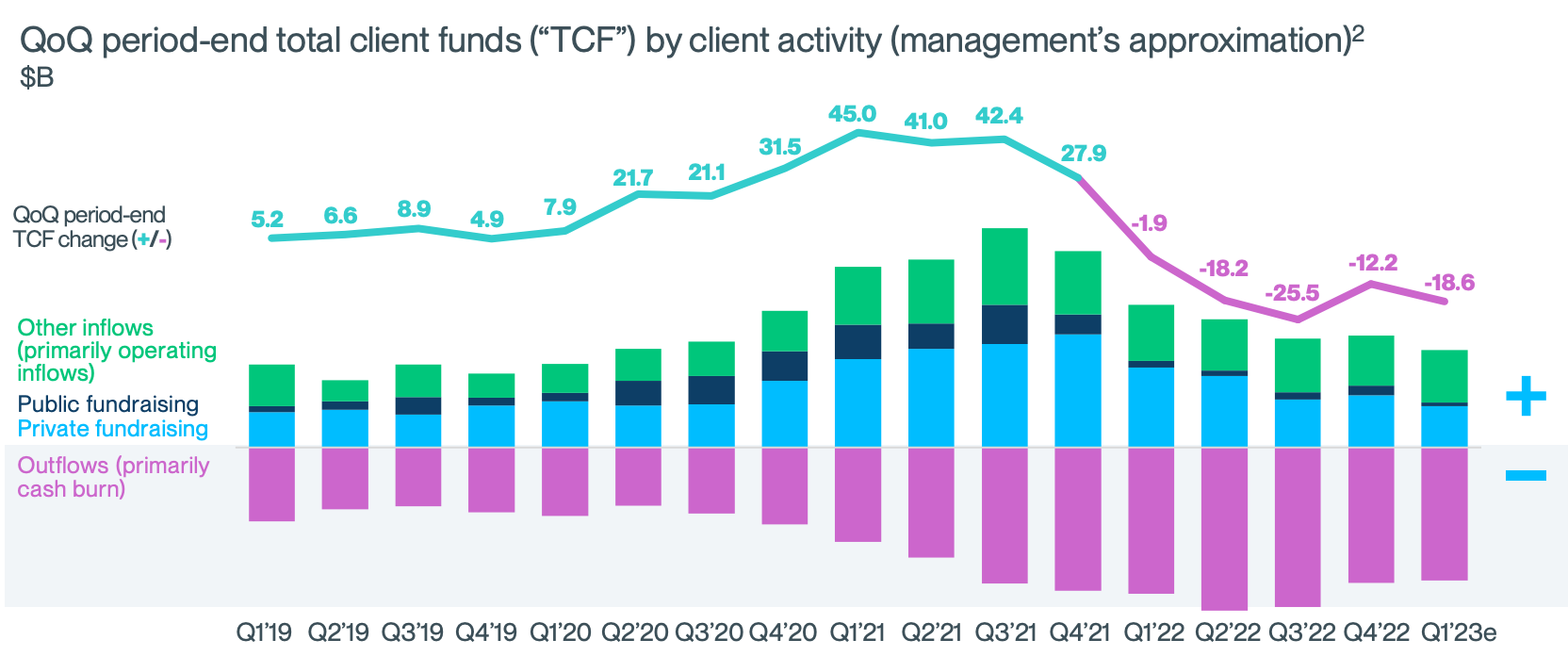

3. В 2022 году активность венчурных инвесторов упала, а значит и сумма новых депозитов сократилась.

4. Имеющиеся депозиты также сокращались, так как компаниями нужно было все больше денег (cash burn) в условиях растущей инфляции.

5. Банку приходится продавать активы, чтобы оставаться ликвидным. А так как процентные ставки значительно выросли в 2022-ом году, то имеющиеся облигации сильно упали в цене.

6. В среду (08.03) банк решает поднять денег (2 миллиарда USD), что происходит после того, как “крипто-банк” Silvergate объявил о прекращении деятельности и ликвидации.

7. Инвесторы, уже итак напуганные происходящим, коллективно пытаются вывести 42 миллиарда USD в четверг. Это называется bank run (набег на банк), что и привело к краху банка уже к пятнице.

Можно ли было этого избежать и какова вероятность распространения кризиса на всю экономику?

Первое, что бросается в глаза, это концентрация риска и отсутствие защитных механизмов. Вы много раз от меня слышали, что облигации не являются безрисковыми инвестициями, а долгосрочные инструменты в условиях низких процентных ставок являются еще более опасными.

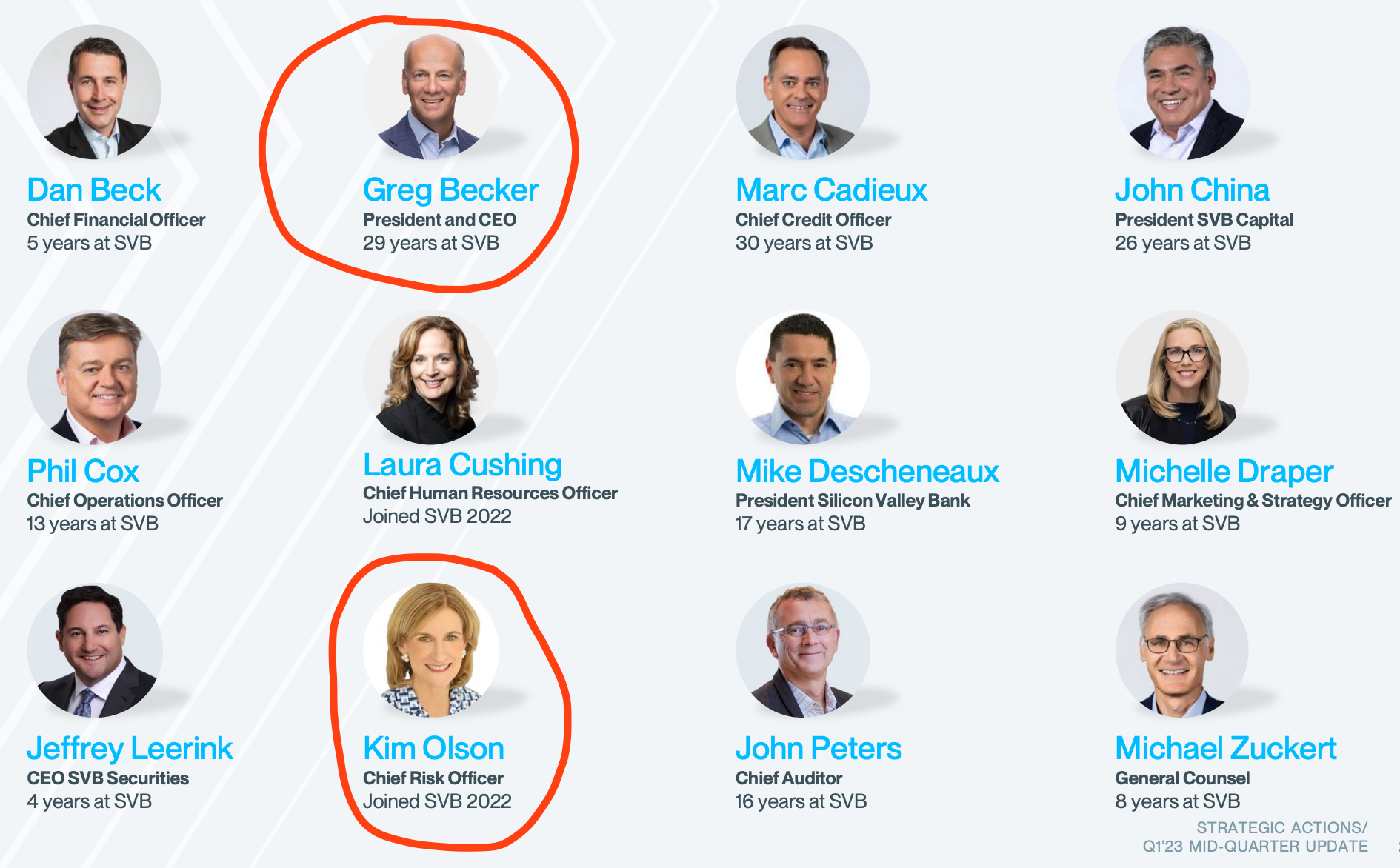

Казалось бы, такие простые вещи риск-менеджер банка должен был понимать. Но вот в этом и есть главная проблема - в самое ответственное время у компании не было риск-менеждера.

Ким Олсон (главный риск-менеджер) присоединилась к SVB только в январе 2023, восемь месяцев спустя после ухода предыдущего риск-менеджера. Очевидно, она пришла уже на тонущий корабль.

Таким образом, крах Silicon Valley Bank был вызван комбинацией трех основных факторов:

- отсутствие риск-менеджмента

- сокращение VC активности (основной клиент)

- неподходящие экономические условия (рост ставок)

Хоть крах SVB и не касается среднестатистического потребителя, потеря уверенности в банковском секторе может коснуться каждого. Если это произойдет, то и вполне здоровые банки могут столкнуться с проблемой “набега на банк”. Самую большую угрозу это представляет несистемным, региональным банкам, тогда как самые крупные и надежные банки могут, наоборот, выиграть от ситуации. JP Morgan, Morgan Stanley и First Republic в четверг столкнулись с наплывом клиентов, пишет CNBC

Крах SVB сильно затронул многие стартапы. Банк обслуживал около половины всех венчурных технологических и научно-исследовательских компании США в 2022 году. Если они не получат свои деньги назад на этой неделе, то они будут иметь трудности с оплатой услуг и зарплат работникам.

Акции Roku ROKU: $59.04 +2.8% и Roblox RBLX: $40.51 -0.1%, которые держали деньги в SVB, упали на 3% и 5%.

Рецессии и биржевые коллапсы зачастую связаны с каким-то одним триггером, который возникает при “благоприятных условиях”. В 2008 этому таким триггером стало банкротство Lehman Brothers (15-ого сентября 2008 официальная подача документов на Chapter 11). Как мы видим из графика ниже, это запустило мгновенно падение рынка (S&P500 в данном случае). Рынок упал на 47% в последующие 5 месяцев.

Если бы такая ситуация повторилась, то S&P500 упал бы до 2 115 USD. Это страшно, но для долгосрочного инвестора со свободным деньгами на счету - большой подарок.

Вебинар

Ссылка на видео трансляцию придет за 24 часа до начала всем подписчикам Инвесторама Плюс.

Рекомендация

Изучая квартальную отчетность компании # C3 AI AI: $27.73 +3.3%, я посмотрела интервью с CEO Томасом Сибелом, а также демо платформы на сайте, чтобы понять, какова вероятность того, что нам опять продают воздух. Примеров новоиспеченных гениев-CEO, которые выдают инновационную идею за работающий продукт очень много (Элизабет Холмс, Тревор Милтон, Сэм Бэнкман-Фрид). Самое страшное, что и самые опытные инвесторы и аудиторы, имеющие прямой доступ как к ним лично, так и к их финансовой отчетности, не могут разглядеть обман.

Томас Сибел - опытный предприниматель и миллиардер, уже однажды создавший успешную тех-компанию (Siebel Systems), которая была куплена корпорацией Oracle. С высокой вероятностью он действительно знает, что делает. Однако, демо продукции на сайте выглядят слишком хорошо, чтобы быть правдой.

В инвестициях большую роль играют не только финансовые показатели компании, но и действующий CEO. Поэтому, я стала искать бизнес, который в добавок к гениальному CEO имеет еще и отменную финансовую историю. И я ее нашла. Ее CEO - это менее известный, но более продвинутый Уоррен Баффет. С момента выхода на биржу в 2006-ом году она ежегодно приносила инвесторам 34% годовых, тогда как Berkshire Hathaway только 9%.

Если интересно, что это за компания, то читайте дальше.

Этот контент доступен Плюс подписчикам # рекомендация

Ресурсы

🔎 Вишлист и инвестиционные тезисы 👉 Этот контент доступен Плюс подписчикам

🔎 Портфель Инвесторама Плюс 👉Этот контент доступен Плюс подписчикам

🔎 Дивидендный портфель Юлии Фанг 👉Этот контент доступен Плюс подписчикам

🔎 200 нелюбимых (но интересных) акций 👉Этот контент доступен Плюс подписчикам