- Следы рецессии проглядываются лишь в настроениях потребителей

- Акции Nifty Fifty были не так уж и плохи

- Апдейт компаний Palantir, Axon, Disney

- Две покупки в портфель

Закончившаяся неделя не внесла больше ясности в поведение рынка. Рецессия продолжает оставаться неким мифическим персонажем, следы которого инвесторы пытаются разглядеть в еженедельных макроэкономических данных. Кто-то ждет, чтобы выдать свое “Я же говорил!”, а кто-то пытается поймать дно, чтобы выгодно зайти на рынок акций.

Вероятно, закон Вселенной, по которому все мечты сбываются, с экономикой не работает. Ну, или мы не достаточно сильно этого хотим. В любом случае, такие вопросы - к другим экспертам.

Результаты за неделю:

- S&P 500 -0.3%

- Nasdaq 100 +0.6%

- Russell 2000 -1.0%

Экономика

Во вторник после выступления члена комитета FOMC Джона Вильямса, рынки заволновались. Вильямс заявил, что понижением ставки и не пахнет, а повышение еще не снято со счетов:

“Прежде всего, мы не сказали, что закончили повышать ставки”,

добавив,

“Я не вижу никаких оснований для снижения процентных ставок в этом году в моем базовом прогнозе.”

После таких заявлений рынки были рады увидеть данные по инфляции CPI в среду, согласно которым рост цен замедляется.

Годовая инфляция составила 4.9%, а базовая инфляция (core CPI), исключающая цены на волатильные продукты питания и энергоносители, осталась на прежнем уровне в 5.5%.

По сравнению с предыдущим месяцем рост инфляции ускорился (0.4% против 0.1%) в основном за счет роста цен на подержанные автомобили.

Хоть инфляция в целом и постепенно снижается, происходит это очень медленно. Достижение заветной отметки в 2% пока выглядит очень далекой и амбициозной целью.

Производственные цены PPI в апреле выросли на 0.2%, что лучше прогнозов, но хуже, чем в предыдущем месяце. Тем не менее, в годовом исчислении PPI упал до 2.3% и достиг уровней 2017-2019 гг. А так как он является опережающим индикатором, то это дает надежду, что и инфляция потребительских цен в следующем месяце также сократится.

Надежду добавляют и вышедшие в четверг данные по первичным заявкам на пособия по безработице, количество которых за неделю оказалось чуть выше прогнозов. На прошлой неделе мы увидели, что безработица остается на рекордно низком уровне, а количество предложений до сих пор превосходит спрос. Учитывая, что последние сокращения произошли на технических должностях, возможно, уволенные работники не спешат занимать новые должности в ожидании более привлекательных предложений. Если принять во внимание, что с большой вероятностью у них имеются значительные накопления, то с поиском новой работы они спешить не будут.

В пятницу вышли предварительные данные по ожиданиям и настроениям потребителей от Мичиганского университета, которые показали существенное отличие от ожидаемых прогнозов.

Настроения потребителей упали на 5.8 пунктов (до 57.7), а ожидания на будущий год - на 7.1 (до 53.4). Такие низкие значения обычно наблюдаются только в периоды рецессии. Вероятно, проблема госдолга США, нестабильность банковской системы и геополитические напряжения с Китаем, повлияли на ответы 500 потребилей, участвующих в этих ежемесячных опросах Мичиганского университета.

Акции Nifty Fifty

В конце 1960-х и начале 1970-х годов группа из 50 акций крупных компаний США пользовалась большой популярностью среди инвесторов и была названа "Nifty Fifty".

Инвесторы считали, что эти акции практически неприступны, и что их высокие оценки будут продолжать расти бесконечно. Однако эта уверенность в конечном итоге оказалась ошибочной, и в начале 1970-ых акции Nifty Fifty значительно упали.

Снижение было вызвано сочетанием нескольких факторов, включая рецессию, растущую инфляцию и повышение процентных ставок. Эти факторы привели к снижению роста прибыли и общему спаду рынка.

В результате многие компании из Nifty Fifty увидели падение цен на свои акции, а некоторые даже обанкротились. Это событие стало известно как "крах Nifty Fifty" и послужило предостережением о рисках инвестирования в высоко-оцененные акции без учета фундаментальных факторов.

Сегодня к Nifty Fifty можно отнести такие популярные компании, как Apple, Amazon, Google, Microsoft, Nvidia, Meta, Visa, Coca-cola и многие другие. Nifty fifty считается хорошим примером того, что даже диверсифицированный портфель, состоящий из самых крупных и стабильных компании, не защитит вас при крахе рынка. В пример приводятся любимцы 60-ых Polaroid и Kodak, продукт которых не смог идти в ногу со временем и компании обанкротились.

Однако, если посчитать доходность Nifty Fifty на сегодняшний день, то эта группа акций была не таким уж и плохим выбором и даже обошла в доходности индекс S&P500.

Я посчитала доходность 19 выживших акций на сегодняшний момент без учета дивидендов. Я также предположила, что инвестиции в другие 31 компании вышли в абсолютный ноль. Однако, среди них есть компании, которые сделали спин-офф и поменяли имя, были выкуплены или объединились с другими компаниями, а также ушедшие с биржи компании. В реальности мы, конечно, получили бы с них дополнительную доходность, но для чистоты эксперимента я ее не учитывала.

Таким образом, вложив 10 000 USD равными долями в 50 компаний на до-кризисном пике в январе 1973, через 50 лет мы имели бы 652 500 USD без учета дивидендов. Это 8.7% среднегодовой доходности. S&P 500 за это же время приносил 7.3%.

Основную прибыль портфелю принес Walmart. Вложенные в него 200 USD в 1973 выросли бы в 437 000 USD к 2023. И даже если бы все остальные 49 компаний обанкротились, то один лишь Walmart спас бы весь портфель, дав среднегодовую доходность в 7.8% + дивиденды.

Это еще раз подтверждает, что диверсификация и терпение - самые лучшие друзья долгосрочного инвестора.

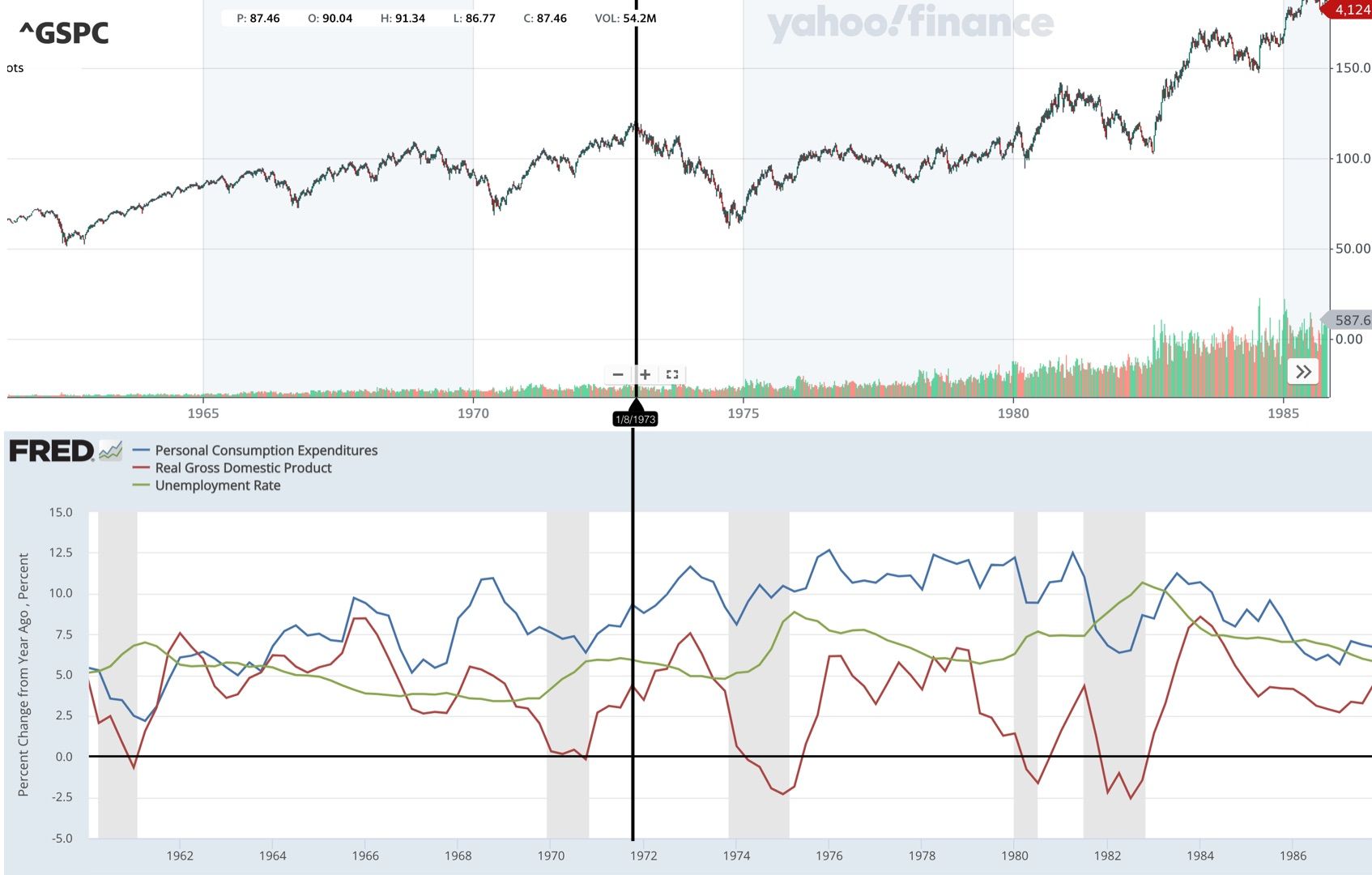

1970-ые года сопровождались высокой инфляцией, высокой безработицей и низким экономическим ростом. Комбинация этих трех факторов называется стагфляцией. Ниже на иллюстрации я привела два графика:

1. Верхний - ценовой график индекса S&P500. Черной вертикальной линией отмечена самая высокая точка до начала краха 1973-ого года и момент отсчета доходности акций Nifty Fifty

2. Нижний - макроэкономические данные:

- Синяя линия - инфляция PCE

- Зеленая линия - безработица

- Красная линия - реальный рост ВВП

Как мы видим, до краха 1973-1974 рецессия была и в 1970-ом. Несмотря на то, что инфляция временно снизилась, это не помешало ей вернуться на прежние более высокие значения уже через пару лет и остаться на том уровне на целое десятилетие.

Аналитики полагают, что мы можем увидеть схожее развитие событий и в этом десятилетии. Как к нему подготовиться и какие акции выбрать мы будем изучать на следующем вебинаре 21-ого мая.

Новости компаний

📡 Palantir PLTR

Отчетность Palantir превзошла ожидания аналитиков и первый раз за всю свою историю компания заработала оперативную прибыль (0.01$ на акцию). Менеджмент обещал, что прибыльность сохранится и на протяжении всего года. Акции компании выросли на 23%.

Количество коммерческих клиентов выросло за квартал на 20 (всего 280 клиентов), а выручка с них за год увеличилась на 15%. Выручка с государственных контрактов выросла на 20%. Всего за 1Q 2023 компания заработала чуть больше 0.5 миллиарда USD.

Palantir является лидером на рынке искусственного интеллекта и ее продукт используется самыми крупными компаниями и государствами уже много лет. Тем не менее, успех бизнеса зависит во многом и от выхода и на коммерческий рынок.

Стоит ли покупать Palantir сейчас?

Этот контент доступен Плюс подписчикам

👮♀️ Axon Enterprise AXON

Компания # Axon Enterprise превзошла ожидания аналитиков в своей последней отчетности, но в отличие от Palantir, ее акции упали на 18%. Основной причиной послужила переоцененность компании, которая за последний год выросла на 131%, а P/E достиг 124. Инвесторы решили зафиксировать прибыль. Хоть компания и имеет хороший рост выручки, устойчивое финансовое положение и низкий долг, некоторой слабостью в последнем квартале явилось падение прибыльности из-за возросших расходов.

Axon занимается разработкой и продажей тейзеров, видео-камер и программного обеспечения, позволяющими правоохранительным органам эффективно делать свою работу.

Стоит ли покупать Axon на этом падении?

Этот контент доступен Плюс подписчикам

🎢 Disney DIS

В четверг акции компании # Disney упали на 8.5% после выхода отчетности. Выручка превзошла ожидания, но прибыль на акцию разочаровала инвесторов.

Стриминговый сервис Disney+ потерял 4 млн подписчиков, а Hulu и ESPN+ прибавили лишь по 0.2 и 0.4 миллиона подписчиков, соответственно.

Выручка с парков развлечений продолжила пост-ковидное восстановление как в США, так и за рубежом, но выручка с продажи товаров сократилась на 17%.

Disney также объявил о намерении объединить Disney+ и Hulu в одно приложение. На данный момент компании принадлежит 2/3 Hulu, и, вероятно, Disney захочет выкупить остальную треть у Comcast.

Стоит ли добавлять Disney в портфель?

Этот контент доступен Плюс подписчикам

Апдейт в портфеле Инвесторама

➕ 2 покупки

Этот контент доступен Плюс подписчикам

На следующей неделе

Во вторник выйдут данные по розничным продажам и промышленному производству.

В среду начнется публикация данных по рынку недвижимости - выданные разрешения на строительство (предварительные данные), начало строительства новых домов, а днем позже - продажи вторичных домов.

В четверг нас ждут еженедельные первичные заявки по безработице и производственный индекс Филадельфии.

Выступление Джерома Пауэлла в пятницу может оказать существенное влияние на рынки.

Вебинар

Следующий вебинар для участников Инвесторама Плюс пройдет в воскресенье 21.05.2023 в 19.30 по Таллинну (GMT+2).

Тема вебинара: “Как инвестировать в стагфляцию”.

Мы рассмотрим, что такое стагфляция, и какие инвестиционные возможности можно найти в этот период.

Ресурсы

🔎 Вишлист и инвестиционные тезисы 👉 Этот контент доступен Плюс подписчикам

🔎 Портфель Инвесторама Плюс 👉Этот контент доступен Плюс подписчикам

🔎 Дивидендный портфель Юлии Фанг 👉Этот контент доступен Плюс подписчикам

🔎 200 нелюбимых (но интересных) акций 👉Этот контент доступен Плюс подписчикам