- Экономика крепчает

- 4 фазы инвестиций в ИИ

- Новости компаний: McDonald's, Amazon, HomeDepot

Рынки продолжили расти в последнюю торговую неделю квартала. Индекс S&P 500 снова закрылся на новых исторических максимумах, отметив пять месяцев роста подряд. С приближением лета, инвесторы все более осторожно настроены относительно экономических данных, способных помешать ФРС урезать процентную ставку в июне. Однако, пока никаких весомых причин отказаться от этой идеи предоставлено не было и рынки продолжают расти.

Результаты рынка за 1Q 2024:

- 🇺🇸 S&P 500 (SPY) +10.2%

- 🇺🇸 S&P 500 равновзв.(RSP) +7.8%

- 🇺🇸 Nasdaq 100 +8.5%

- 🇺🇸 Russell 2000 +5.0%

- 🇨🇳 Китай (FXI) +0.2%

- 🇯🇵 Япония (EWJ) +11.2%

- 🇮🇳 Индия (EPI) +6.2%

- 🇻🇳 Вьетнам (VNM) +7.6%

- 🇲🇽 Мексика (EWW) +2.2%

- 🌟 Золото (XAUUSD) +8.2%

Результаты Инвесторамы за 1Q 2024:

- Индекс Investorama Dividend +10.4%

- Индекс Investorama Growth +4.1%

- Портфель Investorama Dividend +8.9% (XIRR = +32.4%)

- Портфель Investorama Growth +14.5% (XIRR = +35.1%)

ТОП акций 1Q 2024

Этот контент доступен Плюс подписчикам

Доходность портфелей

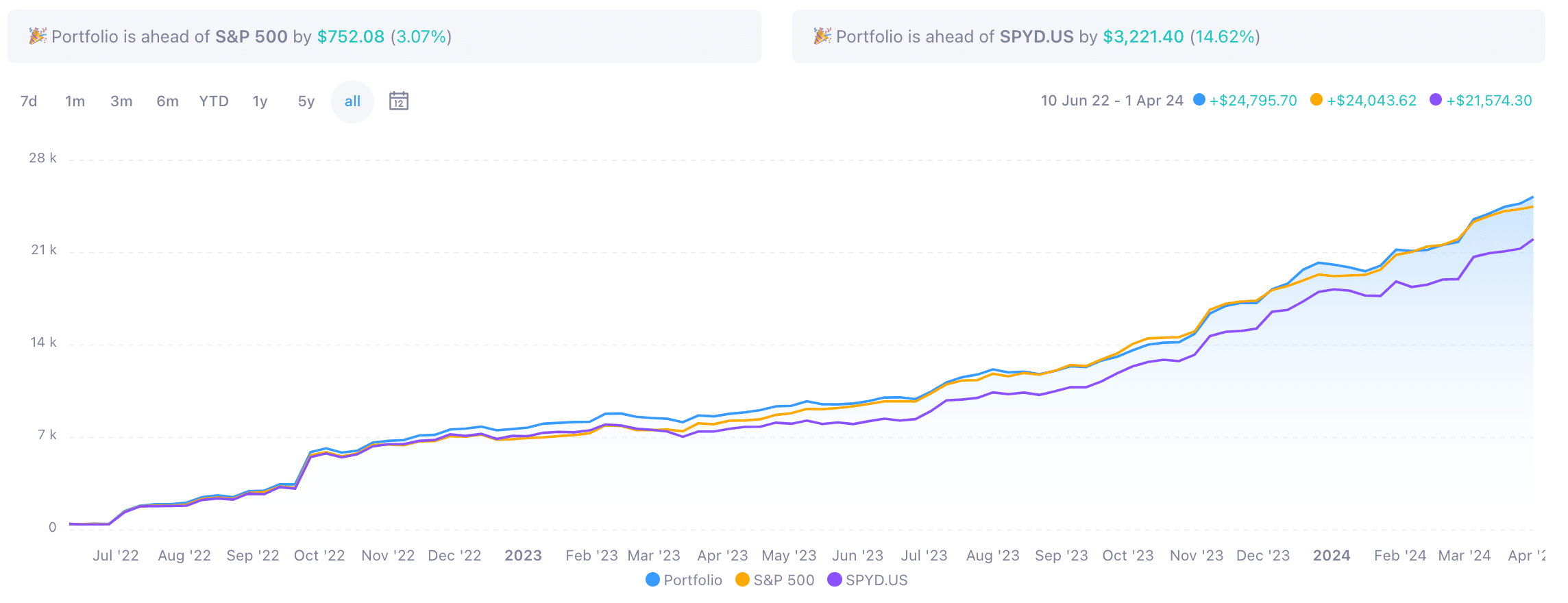

🎉 На сегодняшний день портфели и индексы Инвесторама ведутся уже 7 кварталов. Среднегодовая доходность дивидендного портфеля за это время составила +32.4%, а портфеля роста - +35.1%. # итоги

Илл. 1: Дивидендный портфель Инвесторама на 14.6% опередил дивидендный индекс S&P 500 (SPYD) c начала своего существования (июнь 2022)

Расчеты: Snowball-income.com

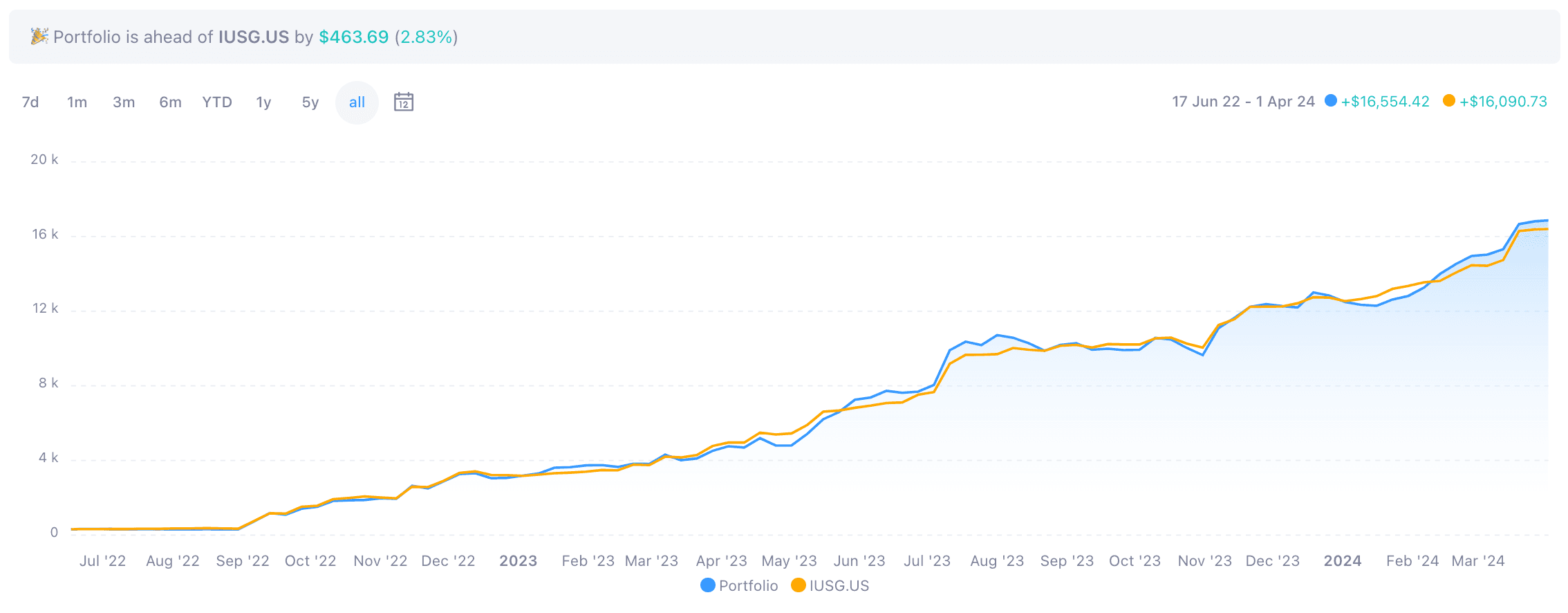

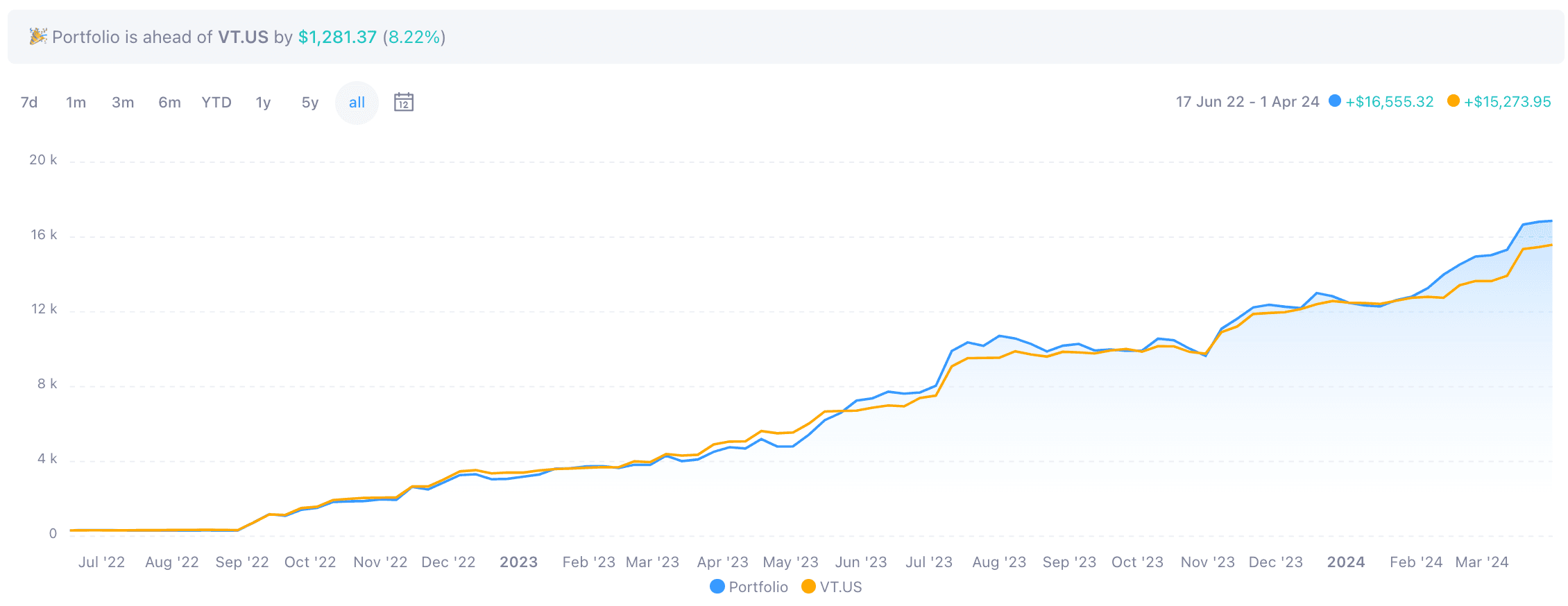

Портфель роста можно сравнить с iShares Core S&P U.S. Growth ETF (IUSG), содержащим в себе крупные и средние компании, чья прибыль на акцию по ожиданиям аналитиков будет расти быстрее рынка. Тем не менее, прямую параллель с этим ETF провести сложно, так как портфель Инвесторамы содержит в себе и другие страны (США составляет только 64%). Похожую страновую диверсификацию имеет, например, VT (Vanguard Total World Stock ETF).

Илл. 2: Портфель роста Инвесторама на +2.8% опередил ETF роста крупных и средних компаний США (IUSG)

Расчеты: Snowball-income.com

Илл. 3: Портфель роста Инвесторама на +8.2% опередил ETF на глобальный рынок (VT)

Расчеты: Snowball-income.com

Инвесторама не ставит себе целью обогнать какой-либо индекс. Цель дивидендного портфеля - формирование стабильного пассивного дохода за счет роста дивидендов в долгосрочной перспективе.

Цель портфеля роста - иметь в среднем 12% годовых. Важной частью обоих портфелей является страновая диверсификация.

Портфель роста включает также спекулятивные сделки, или так называемые “лотерейные билеты” - акции с очень высокой потенциальной доходностью и таким же высоким риском, которые мы время от времени рассматриваем в портфель в малых долях. Опционные стратегии не учтены в общей доходности.

- За 1 квартал 2024 мы совершили 11 покупок и инвестировали в 6 уникальных компании.

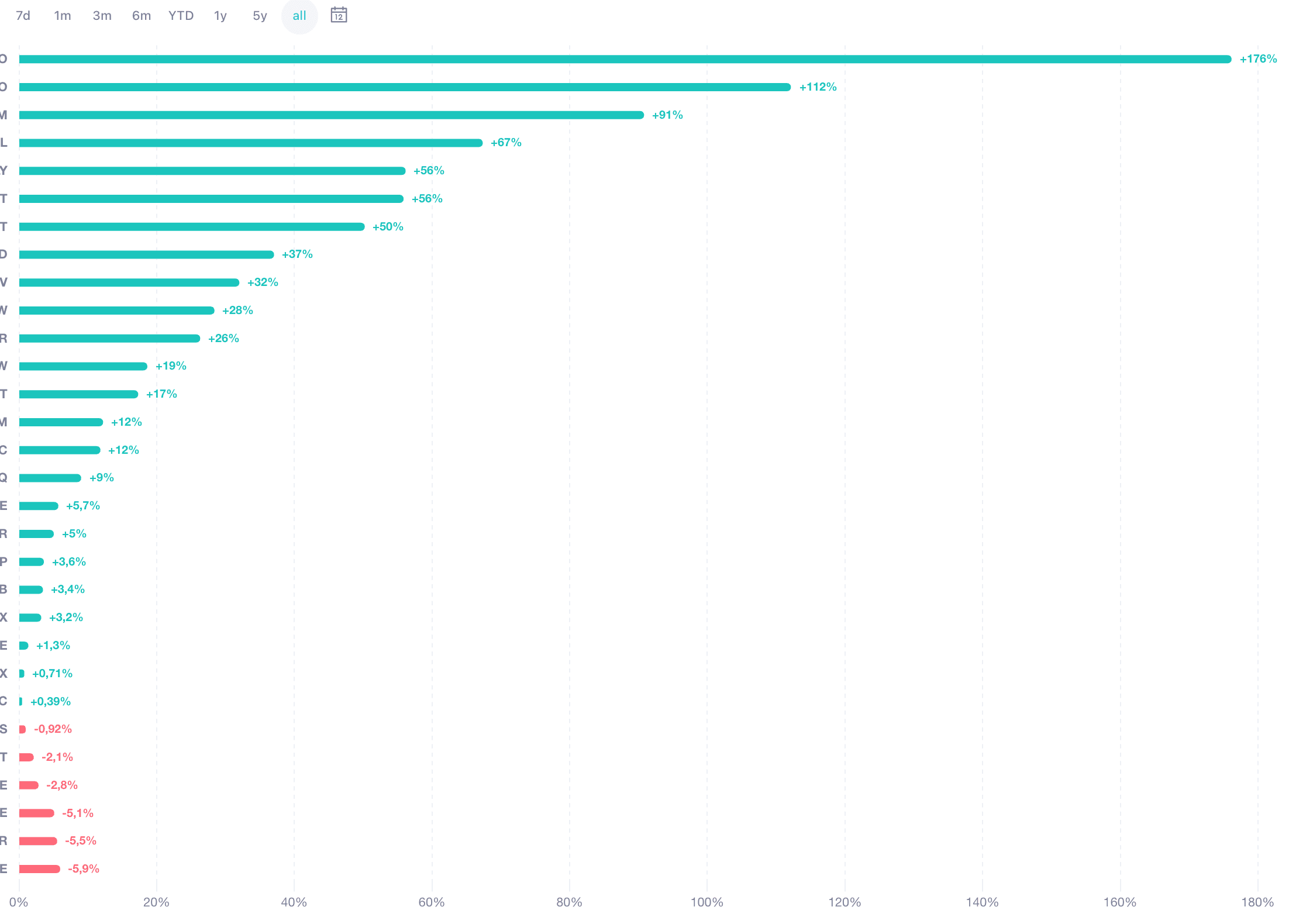

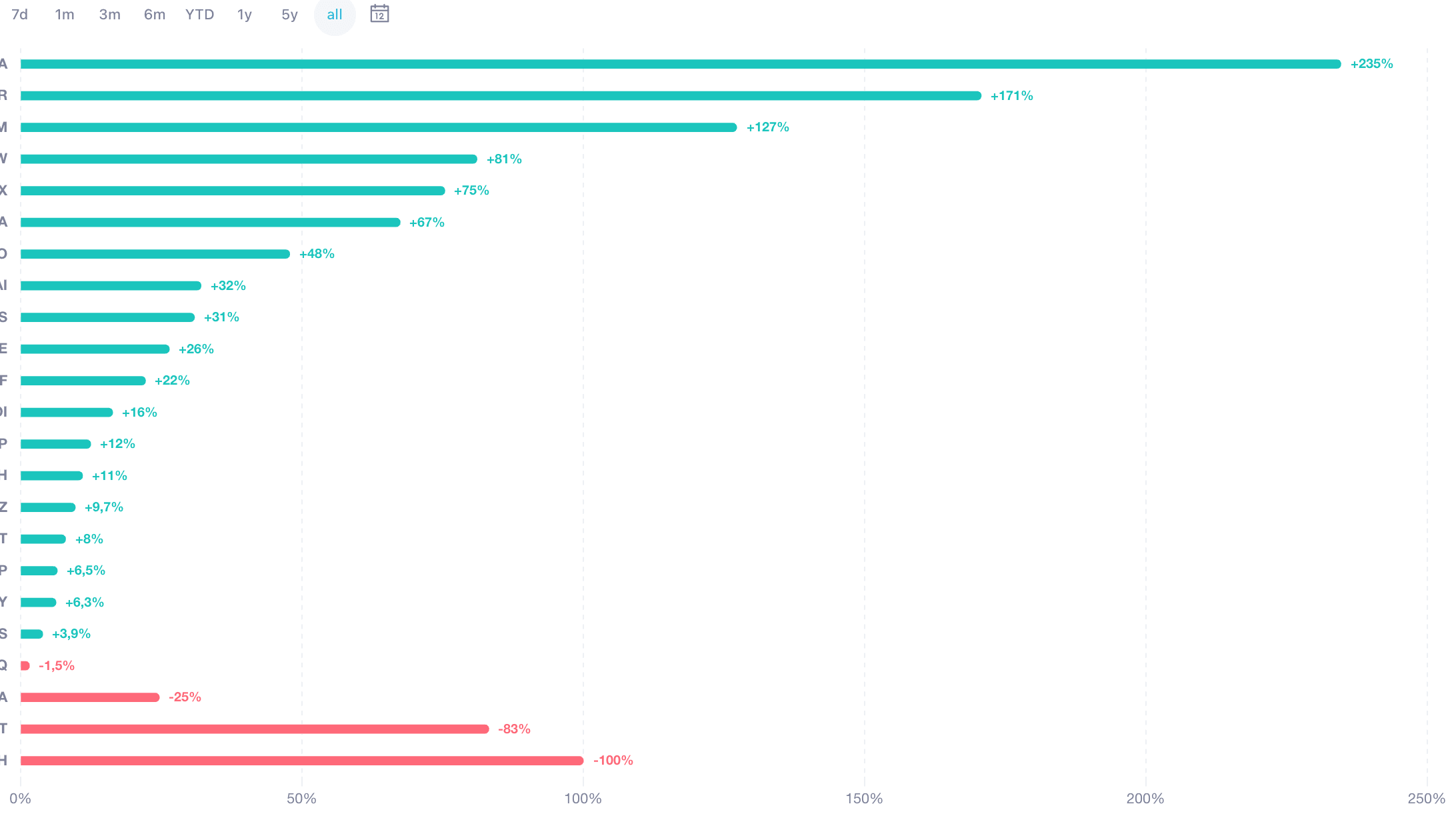

Илл. 4: В дивидендом портфеле только четыре компании из 30 находятся в минусе на конец 1-ого квартала 2024.

(Наименования компаний доступны участникам Инвесторама Плюс в Дискорд канале)

Доходность дивидендных акции в портфеле Инвесторама на 31.03.2024

Илл. 5: В портфеле роста 4 компании из 23 находятся в минусе на конец квартала.

(Наименования компаний доступны участникам Инвесторама Плюс в Дискорд канале)

Доходность акции роста в портфеле Инвесторама на 31.03.2024

- Дивидендная доходность: 3.6% (на вложенный капитал)

- Средний дивидендный доход в месяц: 59 USD (вложенный капитал - 19 500 USD)

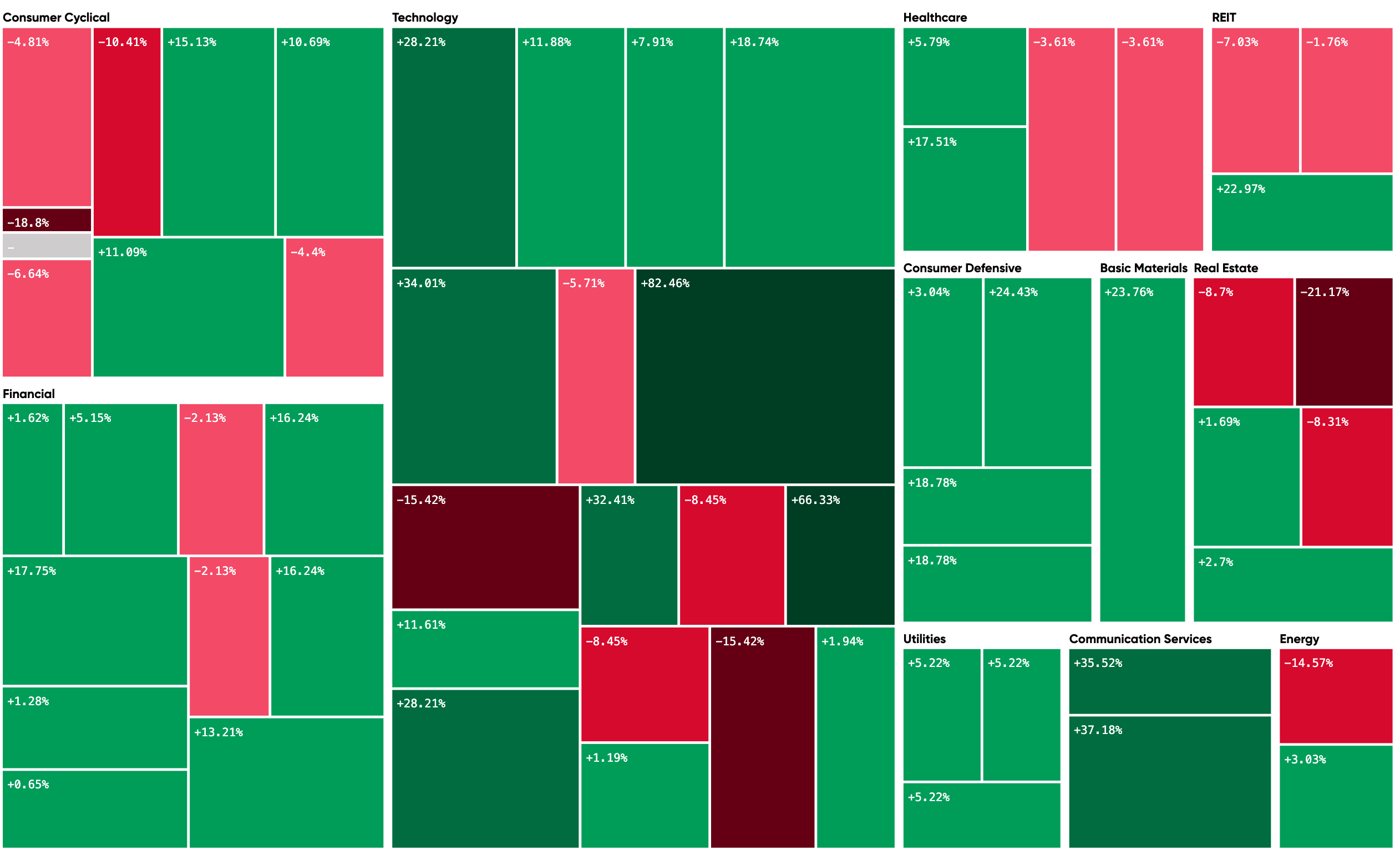

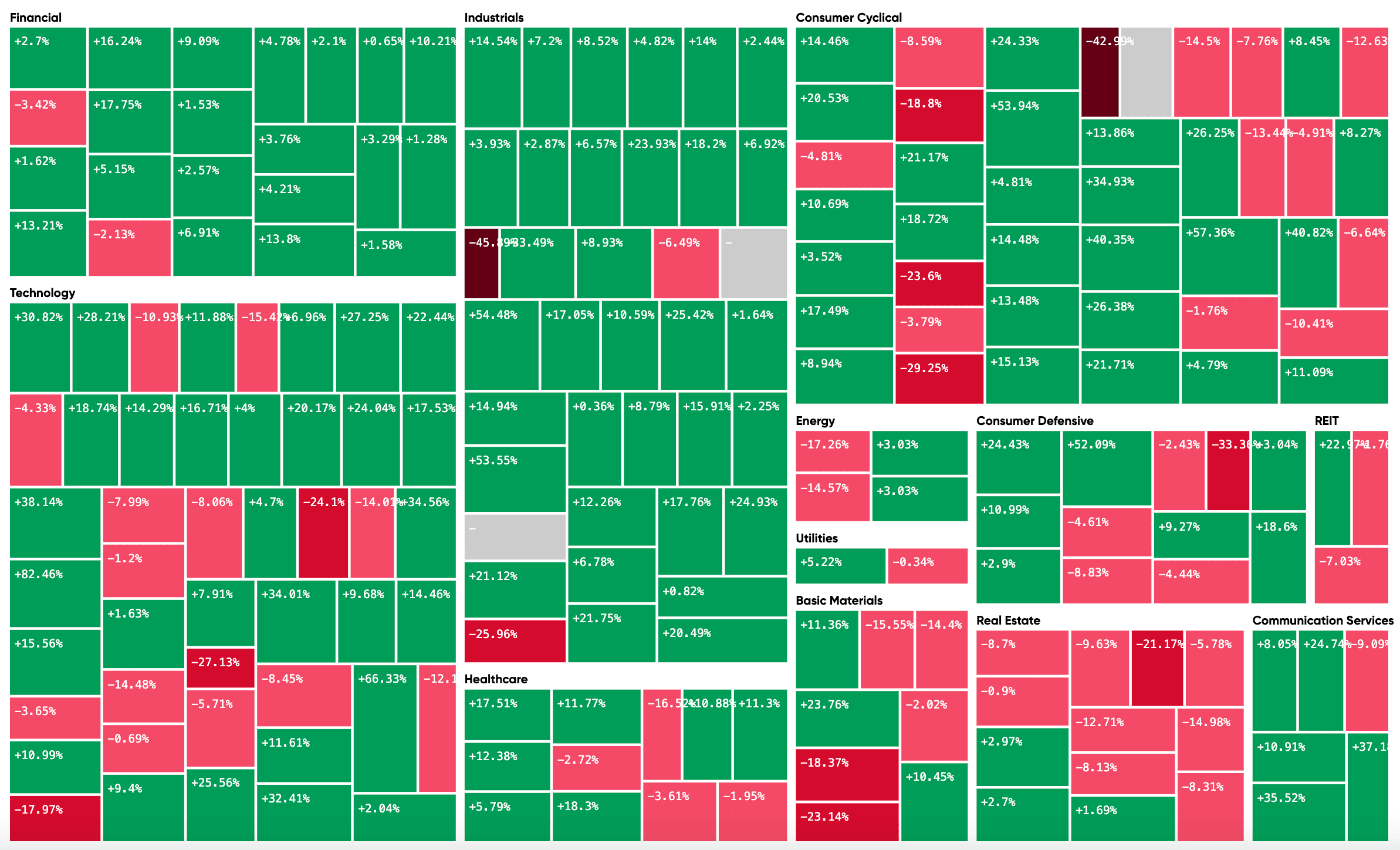

Тепловая карта доходности портфеля Инвесторама

Тепловая карта доходности индекса Инвесторама

Экономика

Рынок акций продолжает находиться в режиме ожидания, что не мешает ему расти. S&P 500 вырос на 11% в первом квартале этого года, что стало лучшим результатом за последние пять лет. В американской экономике также наблюдается оптимизм - рост ВВП в последнем квартале 2023 года составил 3.4%, превышая ожидания и демонстрируя крепость экономики.

Вышедшие в пятницу данные по инфляции PCE не оправдали опасения инвесторов. В феврале инфляция выросла на 0.3%, что меньше ожидаемых 0.4%. Базовая инфляция (исключает продукты питания и энергию) соответствовала прогнозам и составила 2.8% годовых.

Тем не менее, несмотря на эти позитивные данные, губернатор ФРС Кристофер Уоллер высказал сдержанный оптимизм относительно снижения ставок, подчеркнув, что для подобных шагов требуется более ясные признаки снижения инфляции.

"Хотя я не хочу переоценивать двухмесячные данные, я считаю, что реагировать на них нужно," сказал на этой неделе губернатор Федеральной резервной системы Крис Уоллер. "Я не вижу необходимости торопиться с шагом по началу смягчения монетарной политики."

Следующее заседание ФРС пройдет 1-ого мая. Рынок полагает, что с вероятностью 96% комитет оставит ставку без изменений.

Четыре этапа в буме искусственного интеллекта

В своей недавней публикации Goldman Sachs попытался определить акции и секторы, которые получат наибольшую выгоду от искусственного интеллекта, и разделил AI-революцию на четыре фазы:

Фаза 1: Nvidia

Эта фаза началась с выпуском ChatGPT от OpenAI примерно полтора года назад. Компьютерные чипы Nvidia, обеспечивающие работу AI, сделали ее наиболее очевидным ближайшим бенефициаром AI на рынке.

Фаза 2: Инфраструктура AI

Вторая фаза AI перекочует на инфраструктурные компании, которые необходимы для дальнейшего развития AI. Это полупроводники, провайдеры облачных сервисов, дата-центры, компании оборудования и аппаратного обеспечения, кибербезопасность и коммунальные услуги.

Из полупроводников сюда входят такие компании, как ARM, Broadcom, Advanced Micro Devices, Micron, Applied Materials и ASML. Из дата-центров, например, Equinix или Vertiv, которая поставляют необходимые вещи для строительства и эксплуатации дата-центров. Компании-поставщики электроэнергии, такие как Duke Energy, поставляют питание для дата-центров.

Облачные провайдеры, такие как Microsoft, Amazon и Alphabet, помогают обучать, запускать и поддерживать модели AI с помощью своих решений для вычислений и хранения данных, а CrowdStrike работают над сохранностью данных.

Фаза 3: Продажи с помощью искусственного интеллекта

На этом этапе преимущество получат те компании, которые смогут включить искусственный интеллект в свои продуктовые предложения и продажи. Многие из них - это компании, предоставляющие программное обеспечение и IT-услуги, такие как Meta, MongoDB, Intuit, Nutanix, ServiceNow и Uber.

Фаза 4: Продуктивность AI

В конечном итоге, торговля AI сосредоточится на компаниях, которые используют AI для повышения продуктивности.

По мнению Goldman компании в области программного обеспечения и IT-услуг, а также коммерческих и профессиональных услуг могут получить наибольшую выгоду, так как значительную часть их затрат составляют высокооплачиваемые работники, которые могут быть заменены автоматизацией AI. В отчете Goldman были приведены в пример Match Group и News Corp.

Многие из вышеперечисленных компаний уже есть в портфеле Инвесторама и принесли нам не один десяток процентов прибыли.

Год назад я также уже писала о схожей публикации, но от Morningstar, где они также рассматривали возможных победителей от AI.

Новости компаний

🍟 McDonalds MCD

На прошедшей неделе # McDonalds объявил о планах продажи знаменитых пончиков Krispy Kreme во всех ресторанах своей сети к 2027. К этому времени их количество должно составить приблизительно 14 400 по всей территории США. Для Krispy Kreme это в два раза больше пончиков, чем они продают Макдональдсу сегодня. Акции компании # Krispy Kreme DNUT выросли на 39% после новости. Несмотря на такой высокий однодневный рост, акция все равно стоит меньше, чем в первый день торгов в 2021. Из-за ажиотажа вокруг препаратов для похудения, таких как Ozempic от Novo Nordisk, инвесторы начали беспокоиться о том, что люди станут потреблять меньше вредных продуктов. Акции Krispy Kreme упали на 20% за прошедший год.

Инвестиционный тезис по McDonald’s остается прежним. Стоит ли добавлять в свой портфель Krispy Kreme?

Этот контент доступен Плюс подписчикам

📦 Amazon AMZN

# Amazon увеличивает свои инвестиции в искусственный интеллект, вложив дополнительные 2.75 млрд USD в в Anthropic, создателя конкурента ChatGPT по имени Claude. Ранее Amazon вложил в него еще 2.75 млрд USD.

В рамках стратегического соглашения о сотрудничестве Anthropic использует Amazon Web Services (AWS) в качестве основного облачного провайдера для критически важных рабочих нагрузок.

AWS также объявил, что семейство передовых моделей Claude 3 будет доступно на Amazon Bedrock, улучшая способность клиентов всех размеров быстро тестировать, создавать и внедрять генеративные приложения искусственного интеллекта (ИИ) в своих организациях.

Стоит ли добавлять акции Amazon в портфель?

Этот контент доступен Плюс подписчикам

🛠️ Home Depot HD

В четверг # Home Depot объявил о своей крупнейшей покупке в истории компании - SRS Distribution за 18.25 млрд USD. Это приобретение ориентировано на профессионалов в области улучшения дома - подрядчиков, кровельщиков и других специалистов.

Согласно генеральному директору Home Depot Теду Декеру, сделка увеличит адресуемый рынок Home Depot на 50 млрд USD до 1 трлн USD. Акции никак не отреагировали на эту новость.

В портфеле Инвесторама уже есть акции Home Depot, принесшие нам 38%. Стоит ли покупать еще?

Этот контент доступен Плюс подписчикам

Вебинар

Следующий вебинар для участников Инвесторама Плюс пройдет в понедельник 22.04.2024 в 19.30 по Таллинну (GMT+2).

Вы можете предложить свою тему в Дискорд.

На следующей неделе

В понедельник выйдет индекс деловой активности в производственном секторе.

Во вторник нас ожидает число открытых вакансий на рынке труда JOLTS.

В среду будут опубликованы изменение числа занятых в несельскохозяйственном секторе от ADP и индекс деловой активности.

В четверг - еженедельные первичные заявки по безработице.

В пятницу будут опубликованы изменение числа занятых в несельскохозяйственном секторе Non-farm Payrolls и уровень безработицы.

Ресурсы

🔎 Вишлист и инвестиционные тезисы 👉 Этот контент доступен Плюс подписчикам

🔎 Портфель Инвесторама Плюс 👉Этот контент доступен Плюс подписчикам

🔎 Дивидендный портфель Юлии Фанг 👉Этот контент доступен Плюс подписчикам