Опрос для подписчиков Инвесторама

Дорогие подписчики, я хочу попросить вас поделиться мыслями об Инвестораме. Ваше мнение поможет мне сделать рассылку полезнее и удобнее.

Заполните, пожалуйста, небольшую анкету с вопросами о вашем опыте, а в благодарность я разыграю 10 3-ех месячных подписок на Инвесторама Плюс среди тех, кто заполнит анкету. Прошу заполнять анкету как можно подробнее. Срок до 1-го апреля. Анкету можно найти здесь.

Опрос для подписчиков Инвесторама Плюс

Этот контент доступен Плюс подписчикам

- Пауэлл придерживается курса

- Инвестиции в IPO

- Новости компаний: Nike, Google

- Пополнение портфеля

На этой неделе Федеральная резервная система решила ничего не делать и фондовый рынок взлетел до очередного исторического максимума. Еще в начале недели на фоне липкой инфляции инвесторы опасались, что Пауэлл уронит рынки своими высказываниями о невозможности скорого начала снижения ставок, но кажется, что ФРС пока не видит надобности менять свой курс.

Результаты рынка за неделю:

- S&P 500 +2.0%

- Nasdaq 100 +2.4%

- Russell 2000 +1.6%

- Золото +0.3%

Результаты Инвесторамы за неделю:

- Индекс Investorama Dividend +5.7%

- Индекс Investorama Growth +7.9%

- Портфель Investorama Dividend +1.5%

- Портфель Investorama Growth +2.2%

ТОП акций недели

Этот контент доступен Плюс подписчикам

Экономика

Федеральная резервная система США (ФРС) оставила свою целевую ставку без изменений и выпустила обновленный экономический прогноз. В нем члены ФРС прогнозируют, что ФРС снизит ставки три раза в этом году. Этого также ожидают трейдеры, которые видят снижение ставок в июне, сентябре и ноябре.

Интересно, что члены ФРС повысили свой прогноз по росту ВВП на этот год. Ранее они ожидали только рост на 1.4%. Теперь они ожидают 2.1%.

В своем заявлении после заседания Джером Пауэлл подчеркнул решимость ФРС добиться инфляции на уровне целевого показателя в 2% (к 2026-ому году). Он также сказал, что снижение ставок будет неуместным, пока у ФРС не будет "большей уверенности" в том, что инфляция снижается. Здесь ничего нового. Вполне вероятно, Пауэлл переиспользовал текст, заготовленный еще на прошлые заседания.

В пятницу вечером после закрытия рынка, глава Федерального резервного банка Атланты, Бостик, сказал, что теперь прогнозирует всего одно снижение процентной ставки в этом году, добавляя, что это снижение, вероятно, произойдет позже, чем он ранее ожидал. До этого он видел два снижения ставки.

«Экономика продолжает приносить сюрпризы и продолжает быть более устойчивой и более энергичной, чем я прогнозировал или предполагал», - сказал Бостик. «И поэтому, как следствие, я в некотором роде перекалибровал, когда, по моему мнению, следует двигаться дальше».

Учитывая, что экономика хорошо справляется, «это дает нам пространство для терпения», - добавил он. «И мы просто должны быть терпеливыми».

Настроения у остальных членов ФРС, как у Бостика, к лету могут поменяться. Это негативно скажется на рынках. Но до тех пор, пока инфляция не растет, беспокоиться не о чем. Следующие данные по инфляции выйдут в пятницу 29-ого марта.

Продажи вторичных домов в США неожиданно взлетели в феврале на 9.5% до самого высокого уровня за год, что является признаком того, что покупатели возвращаются на рынок, несмотря на высокие ставки по ипотеке.

«Что произошло в последние два года, когда у нас был исторически низкий уровень запасов, это то, что многие люди, которые в нормальных обстоятельствах хотели бы переехать, просто отложили это», - сказал Lawrence Yun, главный экономист Национальной Ассоциации Риелтеров. «Они думали: „У меня есть ипотека под 3%, я не хочу отказываться от нее“, поэтому многие люди просто отложили переезд. Но они больше не могут это откладывать».

Люди могут хотеть переехать по различным причинам, таким как брак, развод или новые дети, и соглашаются на более высокие ставки, так как ожидают, что они сохранятся на этом уровне еще долгое время и ждать дольше нет больше смысла.

Оживление рынка недвижимости будет иметь положительный эффект на акции домостроителей, включая строительные и мебельные магазины.

Ренессанс IPO

В четверг, 21-ого марта, прошло долгожданное IPO компании Reddit. В первый день публичных торгов в моменте акции прибавили 70%. На сегодняшний день же доходность составляет 35%. Кто следил за бумом на IPO 2019-2021 помнят, что в первый день торгов акции прибавляли в стоимости и 160% за день (Beyond Meat).

IPO вызывает огромный интерес среди инвесторов, но к сожалению, редко является удачной инвестицией для розничного инвестора в долгосрочной перспективе. На бумаге мы видим красивые доходности, но на деле обычному инвестору их сложно достичь. Ограничения как при входе (доступность, брокер, аллокация), так и выходе из IPO (lockup период, волатильность) в реальности дают совсем другую картину. Институциональные инвесторы имеют большее преимущество, так как обладают более крупными суммами и крепкими отношениями с брокерами. В действительности, львиная доля IPO, особенно более перспективных компаний, достается институциональным инвесторам. Розничным инвесторам может достаться лишь 10% от всего предложения акций. Чем менее перспективно IPO (и интересно для институционалов), тем больше будет аллокация для розничных инвесторов. Это значит, что формируется тенденция, когда розница получает большую аллокацию убыточных IPO, чем прибыльных.

Многие инвесторы принципиально не инвестируют в IPO, предпочитая покупать свежие акции несколько дней или даже месяцев спустя. Успех IPO непредсказуем.

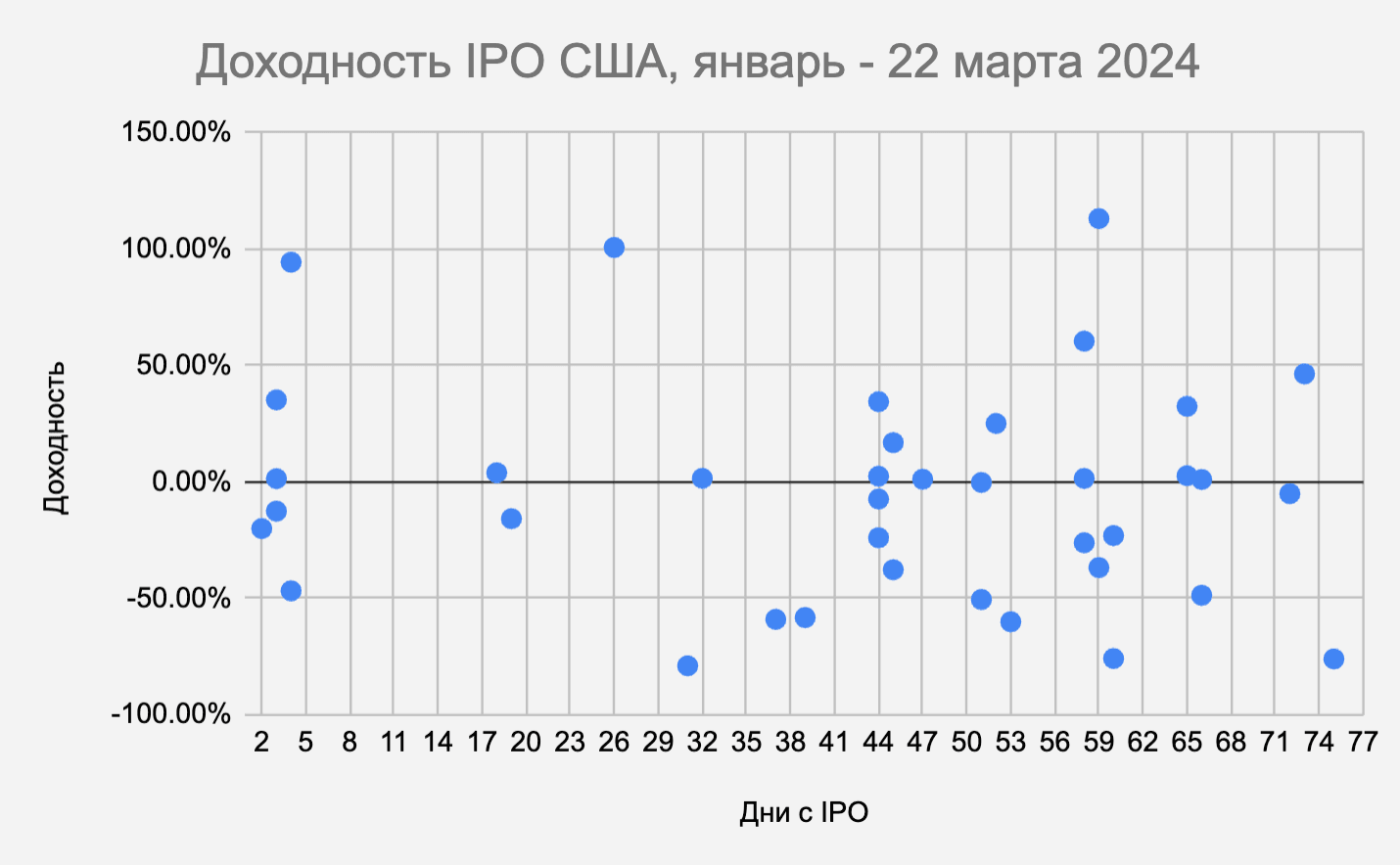

На графике ниже я изобразила все IPO этого года и их доходность на сегодняшний день. Число на оси икс показывает количество дней, прошедших с момента IPO. Каждая точка - это одна компания. Например, точка на перекрестке доходности 39% и 3 дня - это IPO Reddit, которое прошло три дня назад.

Мы видим, что и спустя 60 дней после IPO компании могут достигать более 100% доходности. В данном случае это компания CG Oncology CGON, которая вышла на биржу 25-ого января 2024 и достигала пиковой доходности в 163% 16-ого февраля.

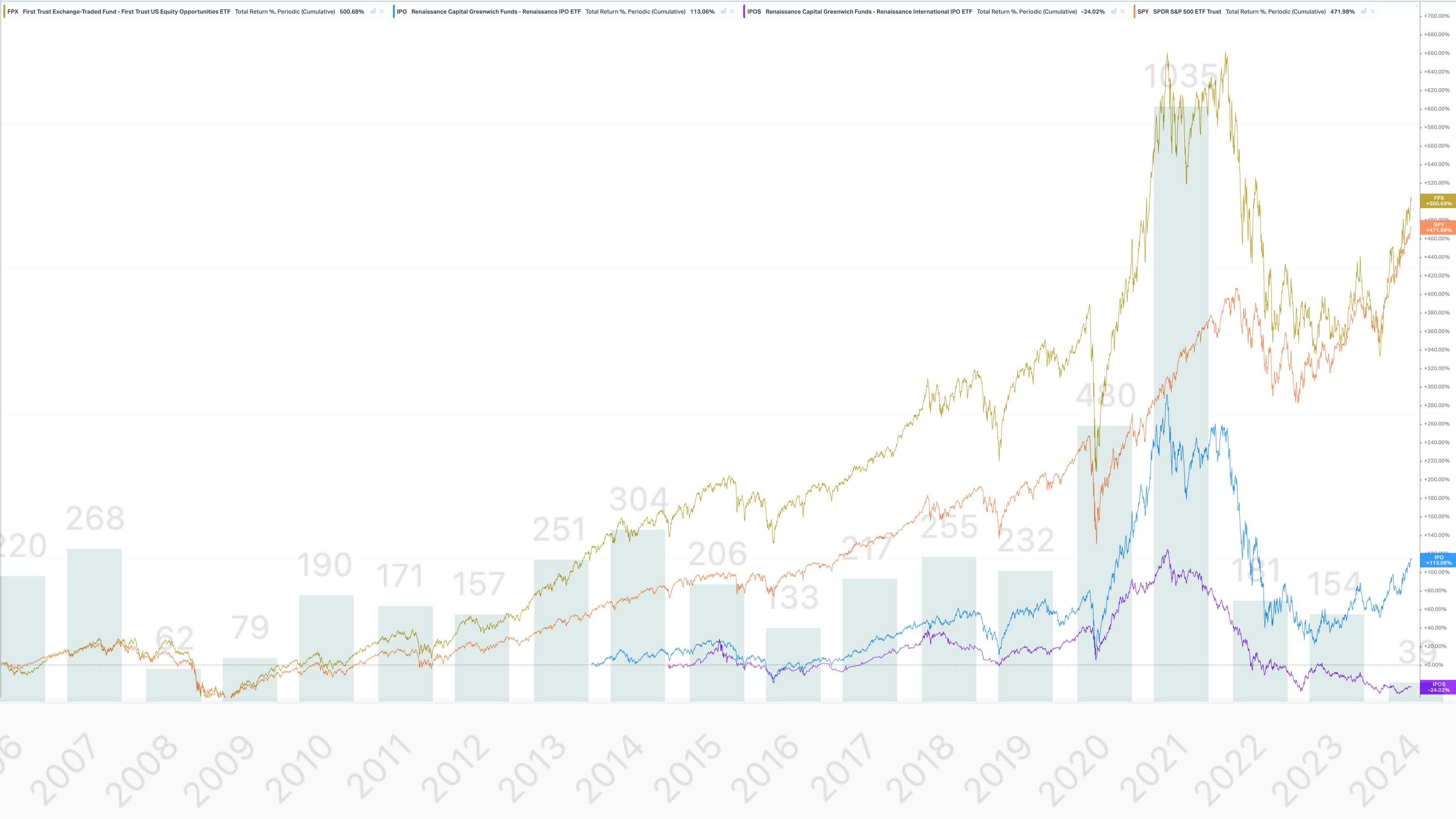

Во время последнего бума на IPO в США в 2021-ом году, ETF на них выросли на более чем 220% за год. Есть основания полагать, что и сейчас мы стоим на пороге нового бума, так как после затишья в 2022-2023 рынок IPO и интерес инвесторов к ним ожили.

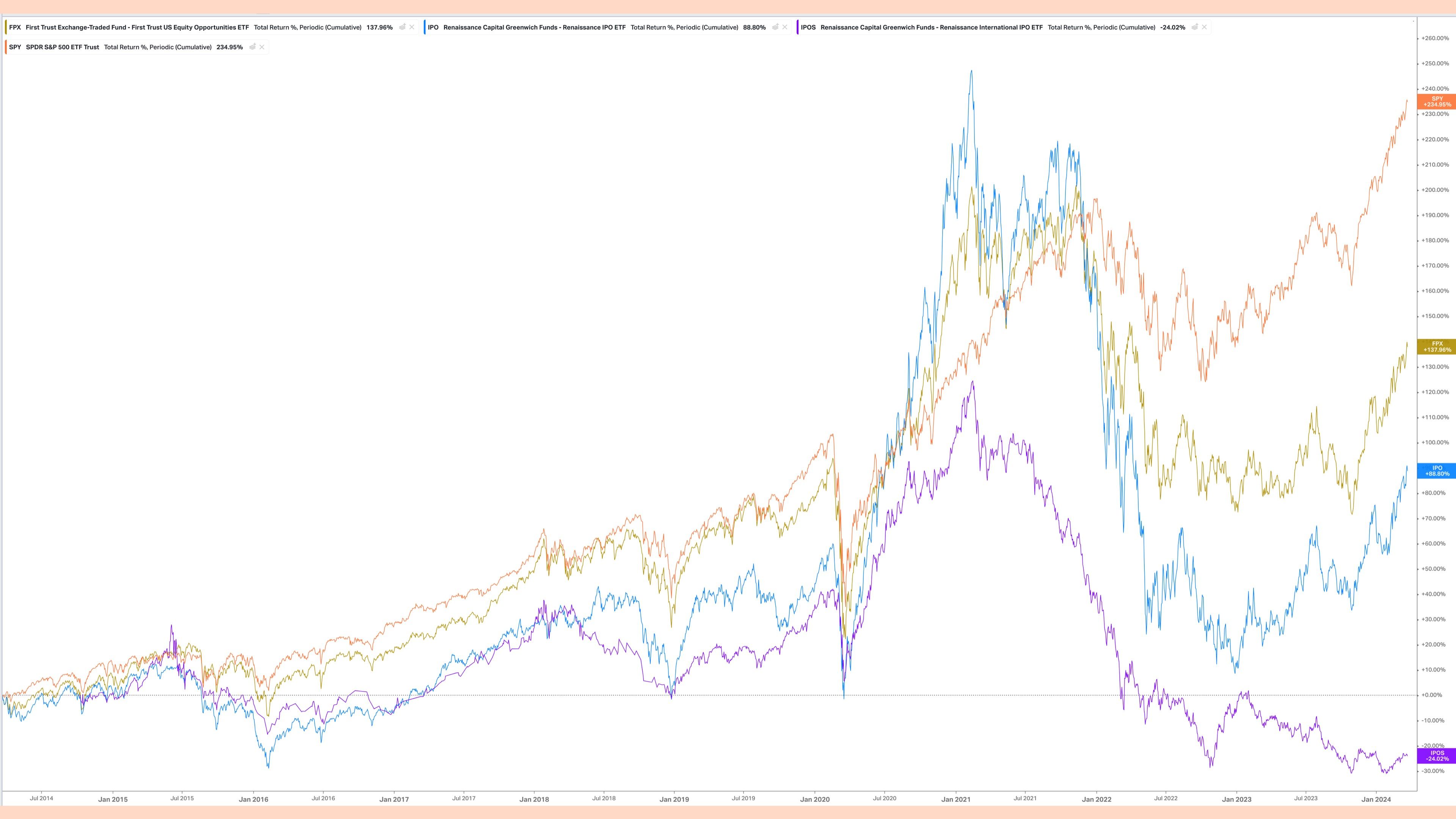

Я нанесла на ценовой график ETF на IPO количество выходов компаний на биржу в разное время (в столбиках). Мы видим, что все ETF достигли своего пика в 2021, когда количество IPO было максимальным.

В целом, ETF на IPO следуют за рынком, но с большей амплитудой колебания. Однако, несмотря на такой высокий рост в 2021-ом, за последние 10 лет IPO все же уступают в доходности S&P500 (и даже равновзвешенному индексу). Поэтому, я рассматриваю подобные инвестиции как краткосрочные - покупка с последующей продажей через несколько месяцев/год при исполнении инвестиционного тезиса и получения доходности.

Хоть активность в 2024 еще уступает 2021-ому году, за последние три месяца интерес к IPO значительно вырос. 39 компаний уже вышли на биржу, 4 - сделают это до конца марта, и еще 338 компаний подали заявку и ждут подходящих условий.

В 2021-ом за этот же период на биржу вышли 401 компании (в 9 раз больше).

Оптимизма на 2024 год добавляют:

- Значительный резерв IPO-кандидатов, которые уже подали заявку или заявили о выходе на публичные рынки (Shein, Skims, Stripe).

- Условия для IPO значительно улучшились за последние несколько кварталов: бум на искусственный интеллект, мягкая посадка экономики, ожидаемое снижение процентных ставок.

Как инвестировать в американские IPO, если ваш брокер не дает к ним доступ (90% читателей Инвесторамы)?

- Можно покупать уже вышедшие на биржу компании через несколько дней после IPO. О выгоде такого решения можно почитать здесь.

- Можно инвестировать через ETF. Их всего несколько:

- # IPO ETF The Renaissance IPO ETF

Каждый квартал ETF ребалансируется, включая новые IPO и избавляясь от старых, достигших трехлетия с момента выхода на биржу.

- # FPX ETF First Trust U.S. Equity Opportunities ETF

FPX отслеживает индекс с взвешиванием по рыночной капитализации 100 крупнейших американских IPO за первые 1000 торговых дней. FPX занимает позиции в 100 крупнейших и, как правило, наиболее ликвидных американских компаниях с недавними IPO. Подходящие акции покупаются после закрытия на 6-ой торговый день и продаются на 1000-ый, что соответствует примерному периоду удержания в 4 года.

- # FPX ETF EU First Trust US IPO Index UCITS ETF Acc

То же, что и выше, но доступный для европейских инвесторов. Имейте ввиду маленький объем этого фонда - всего 5 млн GBP.

- # IPO ETF The Renaissance IPO ETF

- Если вы хотите купить # IPO ETF, но он вам не доступен, так как вы - инвестор из Европы, то для его покупки можно использовать опционы. Как ими пользоваться я подробно объясняю на вебинарах, которые подписчики Инвесторама Плюс могут посмотреть в записи.

Новости компаний

👟 Nike NKE

Акции компании # Nike на прошлой неделе упали на 9% после выхода отчетности, несмотря на то, что и выручка, и прибыль на акцию оказались выше ожиданий. В Северной Америке продажи выросли на 3%, но упали в Европе, Африке и на Ближнем Востоке.

Nike предупредил, что его продажи могут снизиться в будущем, поскольку он столкнулся с конкуренцией от новых брендов беговой обуви, таких как On и Hoka. Nike по-прежнему считается лидером рынка в области кроссовок и одежды, но некоторые аналитики полагают, что его ассортимент потерял фокусировку, и говорят, что компания отстала по инновациям, отдавая долю рынка новым участникам.

Стоит ли добавлять акции Nike в портфель?

Этот контент доступен Плюс подписчикам

🔎 Google GOOGL

Согласно Bloomberg, Apple ведет переговоры о том, чтобы AI функции iPhone работали c Google's Gemini. Возможное соглашение между компаниями может помочь # Google расширить использование своих AI сервисов на более чем 2 миллиарда активных устройств Apple.

Стоит ли добавлять акции Google в портфель?

Этот контент доступен Плюс подписчикам

Изменения в портфеле

➕2 покупки в портфель Инвесторама

Этот контент доступен Плюс подписчикам

Вебинар

Следующий вебинар для участников Инвесторама Плюс пройдет СЕГОДНЯ в понедельник 25.03.2024 в 19.30 по Таллинну (GMT+2).

Тема вебинара “Портфель из ETF для ежемесячных инвестиций”.

Мы рассмотрим, какие ETF можно рассмотреть для долгосрочного портфеля из ETF (с адаптацией для европейского инвестора), которые можно покупать ежемесячно небольшими суммами. Также мы затронем моменты ребалансировки и ротации.

На следующей неделе

В понедельник выйдут число выданных разрешений на строительство и продажи нового жилья.

Во вторник нас ожидает объём заказов на товары длительного пользования и индекс доверия потребителей CB.

В четверг - еженедельные первичные заявки по безработице, индекс незавершенных продаж на рынке недвижимости и индекс настроения потребителей от Мичиганского университета.

В пятницу будет опубликован ценовой индекс расходов на личное потребление.

Ресурсы

🔎 Вишлист и инвестиционные тезисы 👉 Этот контент доступен Плюс подписчикам

🔎 Портфель Инвесторама Плюс 👉Этот контент доступен Плюс подписчикам

🔎 Дивидендный портфель Юлии Фанг 👉Этот контент доступен Плюс подписчикам