- Инфляция все ближе к 2%

- Ребалансировка Nasdaq 100

- Новости компаний JP Morgan, Microsoft, Disney, Amazon

- 3 покупки в портфель

Почти всю неделю рынки пребывали в ралли, следуя хорошей отчетности банков и оптимистичным данным по инфляции. Сенатор Элизабет Уоррен призвала ФРС прекратить увеличивать ставки. Ранее она называла Пауэлла “опасным человеком, чтобы руководить ФРС”. Рынки, тем временем, не верят, что Пауэлл прислушается, и уверены, что через 10 дней ставка будет повышена на 25 б.п. Это, однако, уже не пугает инвесторов, которые продолжают вкладываться в фондовый рынок.

Результаты рынка за неделю:

- S&P 500 +2.4%

- Nasdaq 100 +3.5%

- Russell 2000 +3.7%

Результаты Инвесторамы за неделю:

- Индекс Investorama Dividend +2.7%

- Индекс Investorama Growth +4.7%

- Портфель Investorama Dividend +3.6%

- Портфель Investorama Growth +1.8%

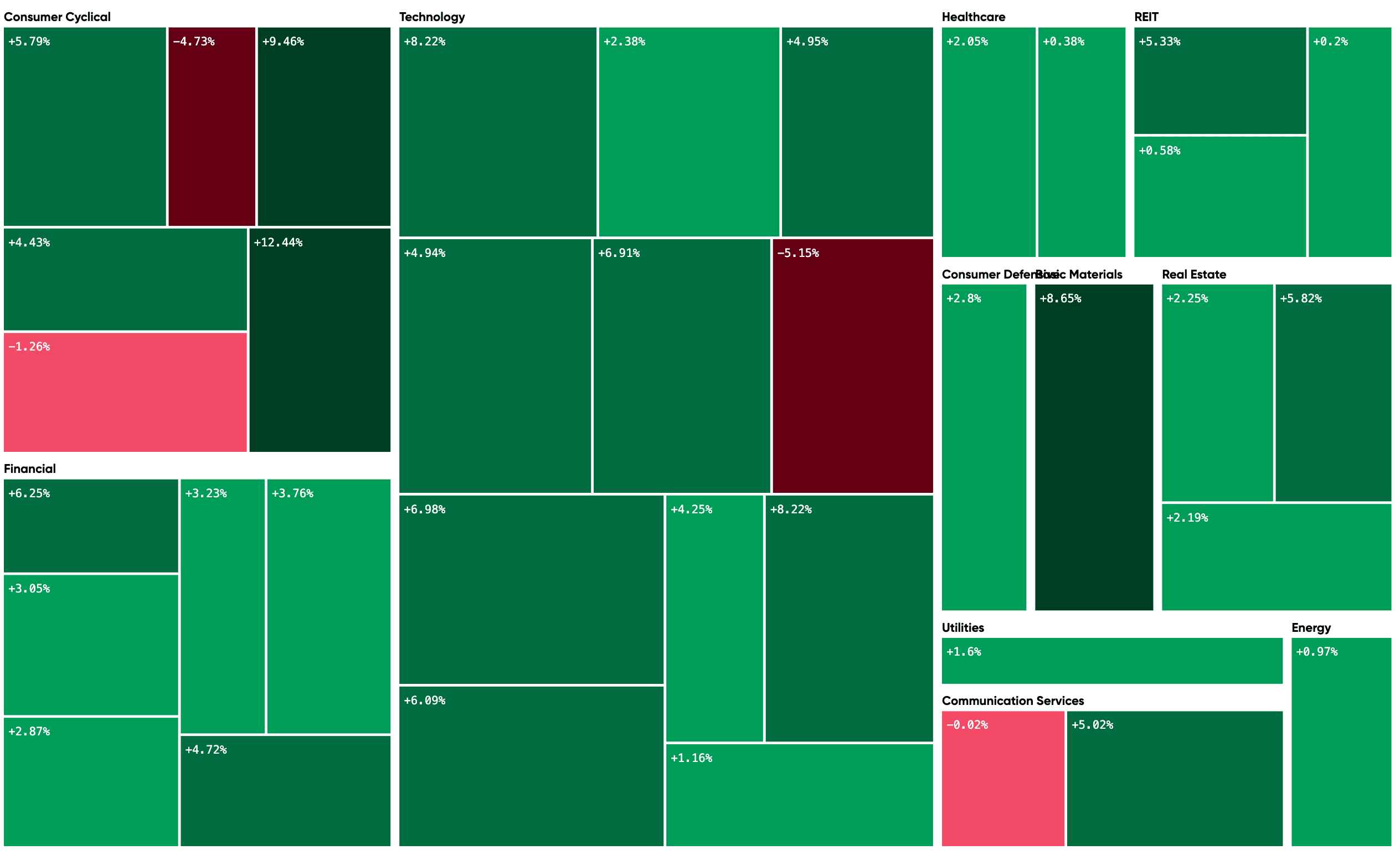

Тепловая карта портфеля Инвесторама за неделю:

Отличная неделя для портфеля - почти все позиции зеленые!

Тепловая карта с тикерами:

Этот контент доступен Плюс подписчикам

Экономика

Во вторник вышли данные по инфляции CPI, которые оказались чуть лучше ожиданий и позитивно повлияли на все основные индексы. Общий индекс потребительских цен (CPI) увеличился на 0.2% за месяц и составил 3% годовых. Предыдущее значение было 4% годовых. Инфляция уже намного ближе к заветным 2%. Если исключить цены на продукты питания и энергоносители, базовый индекс потребительских цен в июне также подскочил на 0.2% до 4.8% годовых. Это на 0.5% ниже предыдущего значения в 5.3%.

Индекс цен производителей (PPI) тоже порадовал инвесторов, показав рост в июне на 0.1% вместо ожидаемых 0.2%, а настроения потребителей, измеряемые Мичиганским университетом, выросли до самых высоких уровней за последние два года.

Несмотря на видимые успехи в борьбе с инфляцией, рынок полагает, что повышения процентной ставки на 0.25% на следующем заседании ФРС (26-ого июля) не избежать. Вероятность такого шага оценивается в 93%. Этому способствует до сих пор сильный рынок труда и устойчивость экономики в целом. Зато вероятность еще одного повышения ставки в сентябре упала до 11%.

Стоит отметить, что на данный момент вероятность первого снижения ставки к концу года составляет 28%. ФРС может пойти на такой шаг только если будут заметны реальные трещины в экономике. Исторически же, первое снижение процентной ставки происходило только спустя несколько месяцев после окончания процесса повышения.

Я полагаю, что ФРС будет держать ставки на высоком уровне так долго, насколько это возможно. Самой очевидной угрозой на данный момент является кризис коммерческой недвижимости, но совокупный убыток будет слишком мал, чтобы иметь существенное влияние на экономику. Пострадают в основном некоторые компании из сектора недвижимости и региональные банки, которые выдавали им кредиты.

Возможно, что некоторые влиятельные люди, а может даже и люди в самом правительстве США (типа Нэнси Пелоси), ждут и надеятся на крах коммерческой недвижимости, чтобы приобрести самые лакомые объекты c 75% скидкой. Поэтому, ради спасения одного лишь этого сектора понижение ставок вряд ли произойдет.

Ребалансировка Nasdaq 100

К 24-ому июля произойдет специальная ребалансировка индекса Nasdaq 100, чтобы решить проблему избыточной концентрации некоторых компаний в индексе. Совокупный вес Microsoft, Apple, Nvidia, Amazon и Tesla составляет 43.8% от всего индекса и в ходе ребалансировки должен снизиться до 38.5%.

Специальная ребалансировка является частью методологии Nasdaq 100 для обеспечения соблюдения правила SEC о диверсификации фондов и уже проводилась дважды - в 2011 и 1998 годах.

Microsoft имеет самый большой вес в индексе - 12.9%, за ним следуют Apple (12.5%), Nvidia (7%), Amazon (6.9%) и Tesla (4.5%). В ходе ребалансировки часть акций этих компаний будет “продана” из индекса, что повлечет за собой небольшое падение цен этих акций, так как все фонды, следующие этому индексу, также должны будут провести ребалансировку. После выхода новости акции этих компаний уже упали на 0.7-2.5%, но в целом закончили неделю в хорошем плюсе.

Стратеги из Wells Fargo полагают, что от ребалансировки выиграют такие компании как Starbucks, Mondelez, Booking Holdings, Gilead Sciences, Intuitive Surgical, Analog Devices и Automatic Data Processing.

Новости компаний

🏦 JP Morgan JPM

Самый крупный банк США # JP Morgan вышел в пятницу с отчетностью. И выручка, и прибыль на акцию оказались выше ожиданий. За неделю акция выросла на 3%.

СЕО банка Джейми Даймон сказал, что экономика США продолжает оставаться “в целом здоровой — потребители по-прежнему тратят деньги и имеют хорошие балансы, а предприятия находятся в хорошей форме”. При этом грозовые тучи, за которыми банк следил в течение всего года, остаются на горизонте. Банк увеличил свои резервы на возможные потери по кредитам до 1.1 млрд долларов.

В нашем портфеле Инвесторама с сентября 2022 акция выросла на 43% и дополнительно принесла 4% в дивидендах. На сегодняшний день дивидендная доходность составляет 2.9% при среднегодовом росте в 12.3%.

🖥️ Microsoft MSFT

Компания # Microsoft выиграла судебный процесс против Федеральной торговой комиссии США (FTC), пытающейся запретить покупку издателя одной из самых популярных игр, Call of Duty, # Activision Blizzard. Акции обеих компаний выросли на этой новости.

Теперь Microsoft осталось убедить дать добро на эту сделку британского антимонопольного регулятора, который на данный момент является единственным препятствием. Если сделка не состоится до 18-ого июля, то Microsoft должен будет выплатить Activision Blizzard 3 млрд долларов.

Подробнее о сделке и инвестиционных тезисах по обеим компаниям я писала здесь.

🎢 Disney DIS

Текущий CEO # Disney Bob Iger согласился возглавлять компанию на два года дольше, чем планировалось ранее. Видимо, магия Боба в этот раз не сработала и ему нужно больше времени. Акция до сих пор торгуется на уровне цен в разгар пандемии 2020, когда были закрыты все кинотеатры и парки аттракционов. А с возвращением Боба Айгера, стоимость акции упала на 10%.

Подобное поведение акции можно объяснить следующим:

- Высокая конкуренция среди стриминговых сервисов.

- Падение популярности диснеевских фильмов. Например, “Элементарно” оказался самым худшим по кассовым сборам после Toy Story 1995-ого года.

- С открытием границ по всему миру этим летом американцы предпочитают путешествовать в более далекие страны, и не включают в свои планы посещения парков аттракционов. В Китае наблюдается такая же тенденция.

На прошлой неделе Боб Айгер также намекнул, что хочет продать некоторые свои ТВ-каналы и найти стратегического партнера для ESPN.

Стоит ли докупать Disney в портфель?

Этот контент доступен Плюс подписчикам

📦 Amazon AMZN

11-12 июля прошли Prime дни Амазона, которые оказались самыми крупными за всю историю. Американцы потратили более 12 млрд USD в эти дни (6% рост по сравнению с прошлым годом). Акции # Amazon выросли за неделю на 5.6%.

Инвестиционный тезис по Amazon остается прежним.

На следующей неделе

Во вторник выйдут данные по розничным продажам и промышленному производству.

В среду будут опубликованы предварительные данные по выданным разрешениям на строительство и данные по началу строительства новых домов.

В четверг нас ждут еженедельные первичные заявки по безработице, производственный индекс Филадельфии, а также данные по вторичным продажам домов.

Изменения в портфеле

➕3 покупки в портфель Инвесторама

Этот контент доступен Плюс подписчикам

Вебинар

Следующий вебинар для участников Инвесторама Плюс пройдет в воскресенье 23.07.2023 в 19.30 по Таллинну (GMT+2).

Тема вебинара: “Опционы put”

Мы рассмотрим, что такое опционы put и какие возможности и риски несут за собой их продажа и покупка. Мы также рассмотрим некоторые стратегии для хеджирования рисков в портфеле.

- Для тех, кто хочет повторять сделки в реальном времени, я рекомендую заранее открыть виртуальный счет (paper account) у своего брокера, а также посмотреть предыдущий вебинар по опционам call.

Ресурсы

🔎 Вишлист и инвестиционные тезисы 👉 Этот контент доступен Плюс подписчикам

🔎 Портфель Инвесторама Плюс 👉Этот контент доступен Плюс подписчикам

🔎 Дивидендный портфель Юлии Фанг 👉Этот контент доступен Плюс подписчикам

🔎 200 нелюбимых (но интересных) акций 👉Этот контент доступен Плюс подписчикам