- Выступление Пауэлла расстроило инвесторов

- Оптимизм аналитиков

- Новости компаний: McDonald's, Instacart, Disney

- Рекомендация

- 3 покупки в портфель

Прошедшая неделя была худшей для рынка акций с марта этого года. Акции начали падение после заседания ФРС в среду, к которому добавилось отсутствие прогресса по решению приостановления работы правительства. Аналитики, тем временем, продолжают строить оптимистичные планы на конец года.

Результаты рынка за неделю:

- S&P 500 -2.9%

- Nasdaq 100 -3.3%

- Russell 2000 -3.8%

Результаты Инвесторамы за неделю:

- Индекс Investorama Dividend -3.0%

- Индекс Investorama Growth -3.6%

- Портфель Investorama Dividend -3.7%

- Портфель Investorama Growth -4.1%

Топ акций недели

Этот контент доступен Плюс подписчикам

Экономика

Самым главным событием недели явилось решение ФРС по процентной ставке в среду. И хоть ничего неожиданного Пауэллом сказано не было, рынки негативно отреагировали на это событие. S&P 500 упал на 0.9%, а Nasdaq - на 1.5%. Оба индекса продолжили падение и в четверг.

Процентная ставка была оставлена на прежнем уровне, но ФРС намекнул, что может повысить ставку еще один раз в этом году. А в этом году осталось всего два заседания комитета. Более того, в новом отчете об экономических прогнозах на 2024 предвидится два сокращения процентной ставки вместо четырех, как ожидалось ранее.

ФРС продолжает видеть экономику сильной и устойчивой и готов и дальше продолжать преследовать заветные 2% по инфляции.

"Мы готовы еще повысить ставки, если это будет соответствующим, и мы намерены держать политику на ограничительном уровне до тех пор, пока не будем уверены, что инфляция стабильно снижается,” сказал Пауэлл на конференции.

Несмотря на утверждения Пауэлла об устойчивости экономики, к концу года ситуация может резко ухудшиться. Председатель ФРС указал на множество факторов, создающих неопределенность - возобновление выплат по студенческим кредитам, забастовки автомобильных работников, рост цен на бензин, возможное закрытие правительства. Это все затрудняет определение кредитно-денежной политики для достижения максимальной занятости и стабилизации цен.

Ранее рынки закладывали более скорое и более активное снижение процентных ставок. Это послужило главным драйвером роста S&P 500 и Nasdaq в этом году. Сейчас же инвесторы пересматривают свои ожидания, что ведет к падению основных индексов уже несколько недель подряд.

Аналитики остаются позитивными

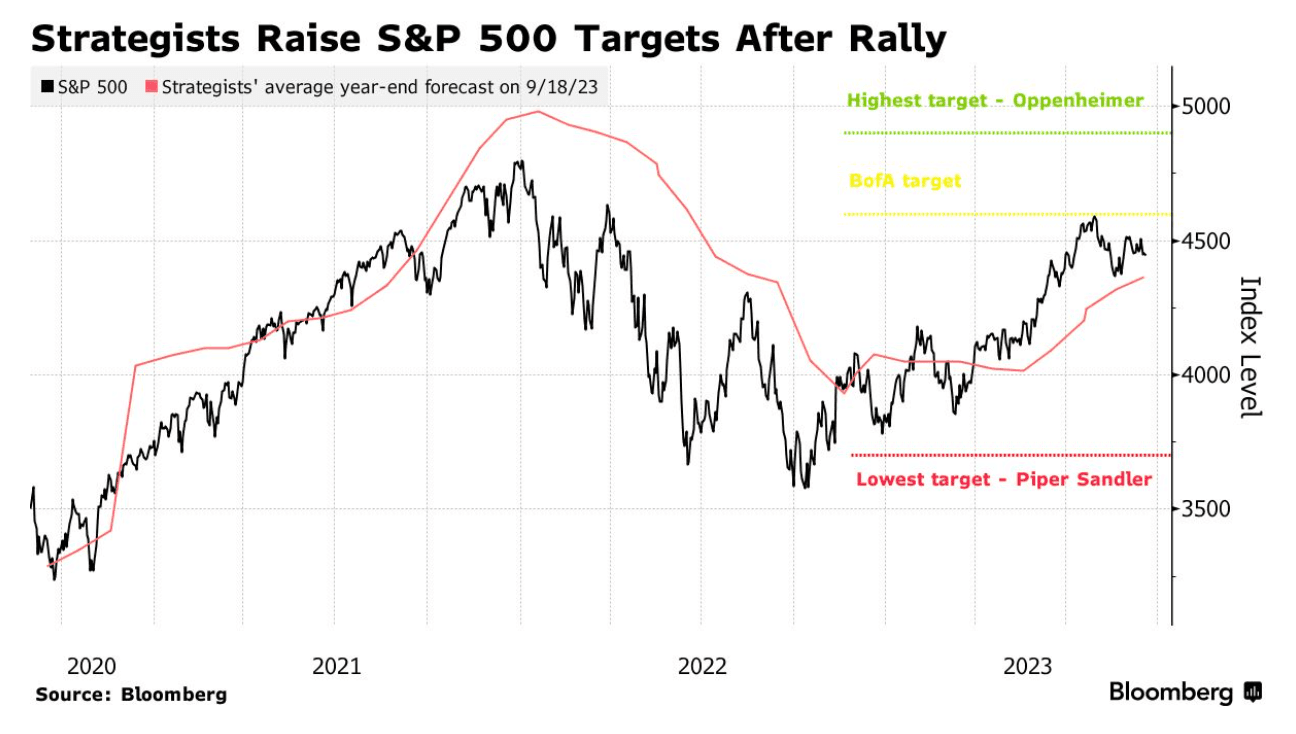

Bank of America и Societe Generale недавно повысили свои прогнозы к концу 2023 года для S&P 500, прогнозируя, что индекс возобновит рост до уровней 4600 и 4750 соответственно. Это рост до 10% к концу года. Даже Wells Fargo & Co ожидает, что американский фондовый индекс подскочит до 4600, прежде чем снова снизится, пишет Bloomberg.

Те же самые аналитики ранее предсказывали, что американские акции закончат ниже в 2023 году. Вместо этого индекс S&P 500 поднялся на 16% за первое полугодие.

На иллюстрации ниже видно расхождение прогнозов аналитиков от реального положения дел: красная линия - прогнозы, черная - индекс S&P500.

Новости компаний

🍟 McDonald’s MCD: $273.09 -0.9%

C 1-ого января # McDonalds повышает лицензионные сборы (роялти) с 4% до 5%. Это первое повышение за почти три десятилетия. Франчайзи управляют примерно 95% из 13 400 ресторанов McDonald's в США, но повышение коснется прежде всего новых покупателей франшизы.

Вроде как для инвесторов повышение цен должно быть хорошим знаком, так как это скажется на росте выручки компании и повышении прибыльности. Однако, это может привести и к противоположному результату. В последние годы McDonald's и его франчайзи конфликтуют по ряду вопросов , включая новую систему оценки для ресторанов и законопроект в Калифорнии, который повысит заработную плату работникам фаст-фуда на 25% в следующем году.

Мои инвестиционный тезис и стратегия по McDonald’s остаются неизменны.

🛒 Instacart CART: $34.69 +0.4%

IPO компании # Instacart, вышедшей под названием Maplebear Inc, имело краткосрочный успех на бирже. В первый день торгов акции выросли на 40%, но к сегодняшнему дню сдали позиции и откатились до 30 USD.

Instacart мне до сих пор интересна для покупки, так как 30% выручки приходится не на доставку продуктов, а на рекламу, что делает ее бизнес-модель более диверсифицированной. Однако, я еще наблюдаю за ценой, выжидая более подходящей точки покупки.

🎢 Disney DIS: $112.73 -0.0%

После успеха на прошлой неделе акции # Disney продолжили снижение, потеряв за неделю более 5%. Disney заявил о намерении выделить 60 миллиардов долларов на расширение своих тематических парков, круизных лайнеров и курортов в следующее десятилетие.

В последние годы Disney внесла значительные изменения в свои тематические парки, включая повышение цен на билеты и введение дорогостоящих дополнительных услуг. Эти изменения раздражают некоторых посетителей, особенно тех, у кого есть годовые абонементы, которые считают, что парки стали слишком дорогими.

Самый большой сегмент выручки - медиа и развлечения, до сих пор остается под давлением. Стриминговый сервис продолжает приносить компании убытки без видимой надежды на разворот тренда в условиях жесткой конкуренции.

Рекомендация

Этот контент доступен Плюс подписчикам

Изменения в портфеле

➕3 покупки в портфель Инвесторама

Этот контент доступен Плюс подписчикам

Вебинар

Следующий вебинар для участников Инвесторама Плюс пройдет сегодня 24.09.2023 в 19.30 по Таллинну (GMT+2).

Тема вебинара: “Секторальные ETF”

Мы рассмотрим, как инвестировать с учетом бизнес-циклов, как понять, в каком бизнес-цикле мы сейчас находимся и как своевременно адаптировать свой портфель к изменениям в экономике.

На следующей неделе

Во вторник будут опубликованы данные по выданным разрешениям на строительство, продажи новых домов и индекс доверия потребителей.

В среду - заказы на товары длительного пользования.

В четверг выйдут еженедельные первичные заявки по безработице и индекс незавершенных продаж на рынке недвижимости, а также выступление Пауэлла.

В пятницу нас ждет индекс расходов на личное потребление (PCE) и индекс деловой активности в Чикаго.

Ресурсы

🔎 Вишлист и инвестиционные тезисы 👉 Этот контент доступен Плюс подписчикам

🔎 Портфель Инвесторама Плюс 👉Этот контент доступен Плюс подписчикам

🔎 Дивидендный портфель Юлии Фанг 👉Этот контент доступен Плюс подписчикам

🔎 200 нелюбимых (но интересных) акций 👉Этот контент доступен Плюс подписчикам