На этой предрождественской неделе вышло много макроэкономических данных и если к среде рынок реагировал на них скорее позитивно, то в четверг инвесторы оказались куда более осторожными. Тем не менее, из основных индексов неделю в минусе закончил только Nasdaq 100, упав на 0.9%. S&P 500 прибавил 0.7%, а индекс малых компаний Russell 2000 вырос на 1.38%.

По традиции, с понедельника должно начаться предновогоднее ралли (Santa rally), которое по статистике длится 5 дней до нового года и два после. С начала этого года индекс S&P 500 упал на 19.3%, а Nasdaq 100 - на 32.7%. Если ралли действительно будет, то оно сможет лишь немного смягчить боль падения. В среднем, в течение этих семи дней рынок рос на 0.7%, а Санта ралли наступало в 75% случаев.

Экономика

Четверг показал, что количество первичных заявок по безработице выросло за неделю на 2 000, тогда как аналитики ожидали более высоких цифр. Рынок труда остается сильным, несмотря на сокращения и угрозу рецессии.

Экономика (ВВП) США в 3-ем квартале выросла на 3.2%, что также лучше прогнозируемых 2.9%. Однако, в данный момент рынки восприняли эту информацию негативно, так как сильная экономика дает больше возможностей для дальнейшего повышения процентной ставки.

Вышедшие в пятницу данные по продажам новых домов также оказались лучше ожидаемых - было продано на 35 000 больше домов, чем месяцем ранее. Потребители в декабре оказались настроенными более оптимистично (Michigan Consumer Sentiment вырос на 0.6 пунктов по сравнению с ноябрем), что помогло индексам отыграть падение предыдущего дня.

Немаловажными оказались и данные по заказам на товары длительного пользования, которые сократились на 2.1%. Это означает, что компании и потребители делают меньше заказов, что может повлиять на выручку производителей в будущем.

В пятницу также вышли данные по инфляции PCE. Базовый индекс вырос на 4.7% в годовом исчислении, что немного ниже 5.0% в октябре. Инфляция замедляется и это хороший знак.

На сегодняшний день экономика США еще довольно сильна. Если бы не обещания ФРС снизить инфляцию любой ценой путем повышения процентных ставок, то рынки реагировали бы на позитивные экономические данные ростом. Джером Пауэлл же остановится, когда увидит выросшую безработицу, падение цен на недвижимость и вследствие этого привычную нам инфляцию в районе 2-ух процентов. Потребители же все тратят и тратят, беря на это дополнительные кредиты и используя сбережения (задолженность по кредитам на самом высоком уровне с 2004, а сбережения на минимальном уровне с 2005 года). Сложно сказать, насколько высока вероятность рецессии в следующем году, так как она буквально находится в руках одного человека.

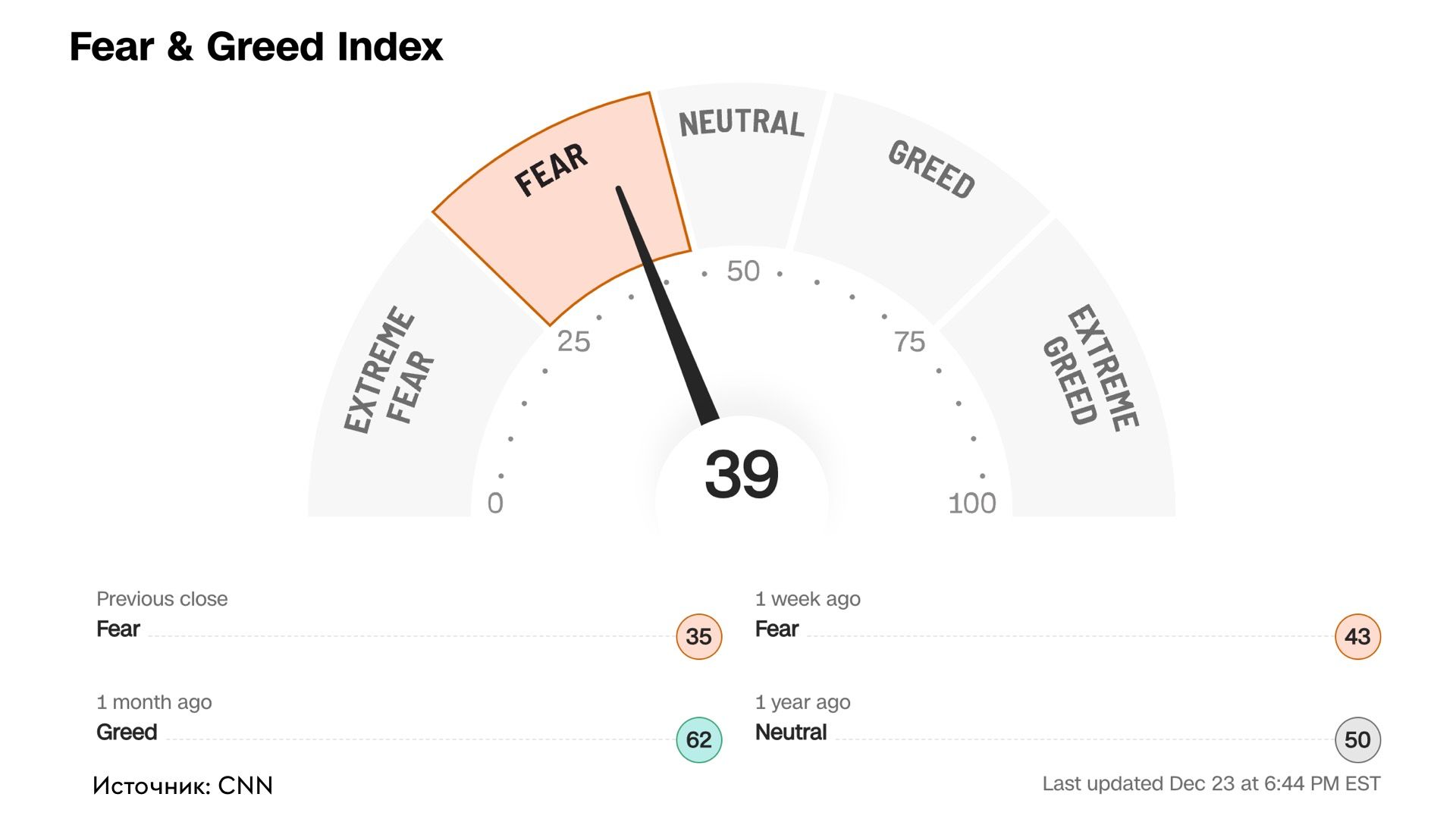

Индекс Страха и Жадности сейчас находится на отметке FEAR, то есть инвесторы больше продают, чем покупают, в ожидании более низких цен. Хороший момент покупки наступает тогда, когда индекс находится на отметке Extreme Fear (экстремальный страх).

Рынок недвижимости

На этой неделе было очень много данных по рынку недвижимости США. В целом мы видим, что ситуация ухудшается: число выданных разрешений на строительство снижается, компании не стремятся начинать строительство новых домов, продажа вторичных домов падает быстрее, чем ожидалось. Ставки по ипотеке выросли в два раза по сравнению с прошлым годом (но потихоньку снижаются), а цены на жилье не падают, хотя уже замедляются.

Рынок недвижимости США очень сильно ограничен с точки зрения предложения. Freddie Mac оценивает, что по всей стране не хватает около 3.8 млн жилых домов. Главной причиной недостатка приводят:

- Потеря рабочей силы со времен финансового кризиса 2007-2009

- Возросшая стоимость земли

- Ужесточение кредитных требований для строителей

- Рост стоимости строительных материалов

- Новые правила для получения разрешений на строительство (ограничения по зонам, парковкам, размеру участков), а также сопротивление местных жителей делают строительство более дорогим, долгим, а порой даже невозможным (особенно для более крупных квартирных домов).

Для решения проблемы с недвижимостью необходимо построить больше доступных домов, что возможно только при поддержке государства. Повышение процентных ставок может лишь временно уронить цены на недвижимость, но это не решит основной проблемы - нехватки жилой площади для всех желающих. Поэтому, после кратковременного и неглубоко падения цен, спрос на недвижимость вновь разгонит цены до прежних уровней.

Кто выиграет от этого?

Этот контент доступен Плюс подписчикам

💡Идея

Оборонная индустрия США

На этой неделе сенат США одобрил бюджет на 1.7 триллионов USD на 2023 год, половина из которого пойдет на финансирование обороны. Такие компании, как # Lockheed Martin (LMT), # Raytheon (RTX), # Boeing (BA), # Northrop Grumman (NOC) могут выиграть в следующем году. Подробный анализ компаний для покупки будет доступен подписчикам Investorama Plus в начале января.

На следующей неделе

В понедельник биржи будут закрыты на празднование Рождества.

Во вторник выйдут данные по складским запасам. На сегодняшний день этот индикатор важен, так как высокие запасы, оставшиеся со времен ковида, распродаются сейчас со скидкой и негативно влияют на выручку ритейлеров.

В среду мы получим данные по незавершенным продажам недвижимости.

В четверг - еженедельные первичные заявки по безработице, а в пятницу - данные производителей в Чикаго (Chicago PMI).

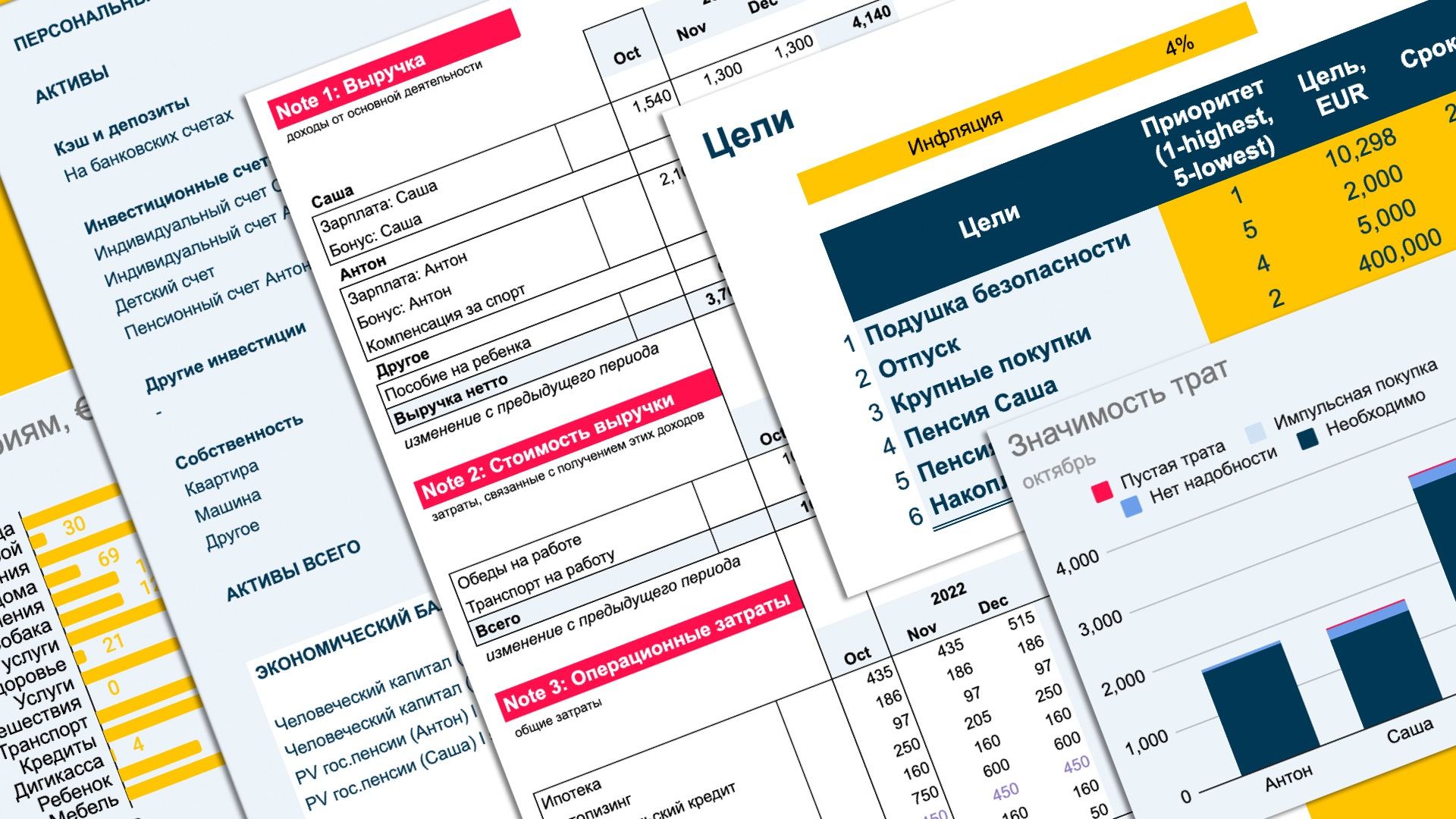

Приглашение

5-ого января стартует новый курс по планированию и управлению личными финансами “Карта личных финансов”. Курс не только поможет взять под контроль личный/семейный денежный поток в 2023 году, но и научит основам финансовой отчетности, необходимым каждому инвестору.

Подробнее о курсе

📍 Участники Инвесторама Плюс могут воспользоваться дополнительной скидкой в 10% с купоном: Этот контент доступен Плюс подписчикам

Ресурсы

🔎 Вишлист и инвестиционные тезисы 👉 Этот контент доступен Плюс подписчикам

🔎 Портфель Инвесторама Плюс 👉Этот контент доступен Плюс подписчикам

🔎 Дивидендный портфель Юлии Фанг 👉Этот контент доступен Плюс подписчикам

Удачных инвестиций!

Юлия Фанг