Последняя неделя января закончилась на рынках очень позитивно после того, как ФРС поднял ставку на ожидаемые 0.25% и инвесторы разглядели в этом прекращение политики ужесточения. Однако, вышедшие в пятницу данные по занятости оказались намного лучше ожидаемых, что заставило инвесторов понервничать. Тем не менее, рынки закрыли неделю в хорошем плюсе:

- S&P 500 + 2.9%

- Nasdaq 100 + 5.5%

- Russell 2000 + 5.4%

Экономика

1-ого феврала ФРС поднял процентную ставку на 0.25%, как и ожидалось, но основное движение дня началось полчаса спустя, во время его выступления. Пауэлл поделился, что комитет (FOMC) намерен придерживаться намеченного ранее курса и планирует поднять ставку еще пару раз. Однако, первый раз за все время он подметил, что процесс дезинфляции (замедление роста инфляции) уже начался. “Мягкое приземление” становится все более возможным.

В пятницу вышли данные по занятости в несельскохозяйственном секторе и они смешали инвесторам все карты. Экономика добавила 517 000 новых рабочих мест вместо ожидаемых 187 000. Безработица упала до рекордно низких 3.4%.

Мы с вами уже знаем, что ФРС пристально следит не только за инфляцией, но и за безработицей. Низкая безработица может оказывать давление на инфляцию, а значит, ставки придется повышать еще не раз.

Индия

В предыдущих выпусках я писала о растущем интересе как инвесторов, так и компаний к Индии. Из инвестиционных тезисов, поддерживающих рост индийских инвестиций можно вынести следующие:

- Крупные компании все больше переводят производство из Китая в Индию (например, Apple) и инвестируют в развитие местных бизнесов (Google, Amazon, Walmart).

- Население Индии продолжает расти быстрыми темпами, тогда как Китай сокращается. Рост населения - один из главных составляющих ВВП и дешевой рабочей силы.

- ВВП Индии последние 20 лет рос быстрее США (исключая 2020) и, согласно последнему прогнозу IMF, в 2023 и 2024 годах Индия будет одной из самых быстро-растущих стран.

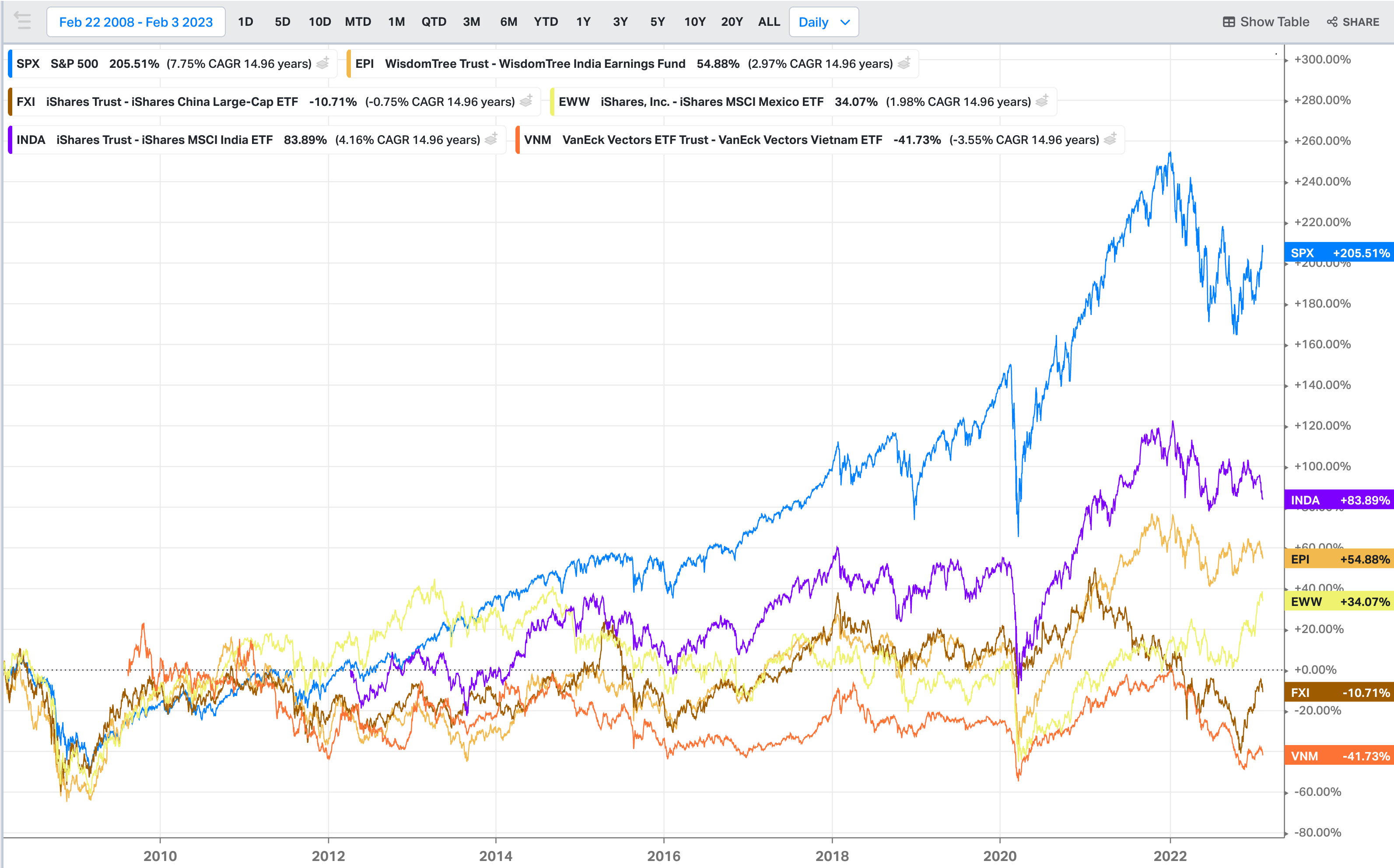

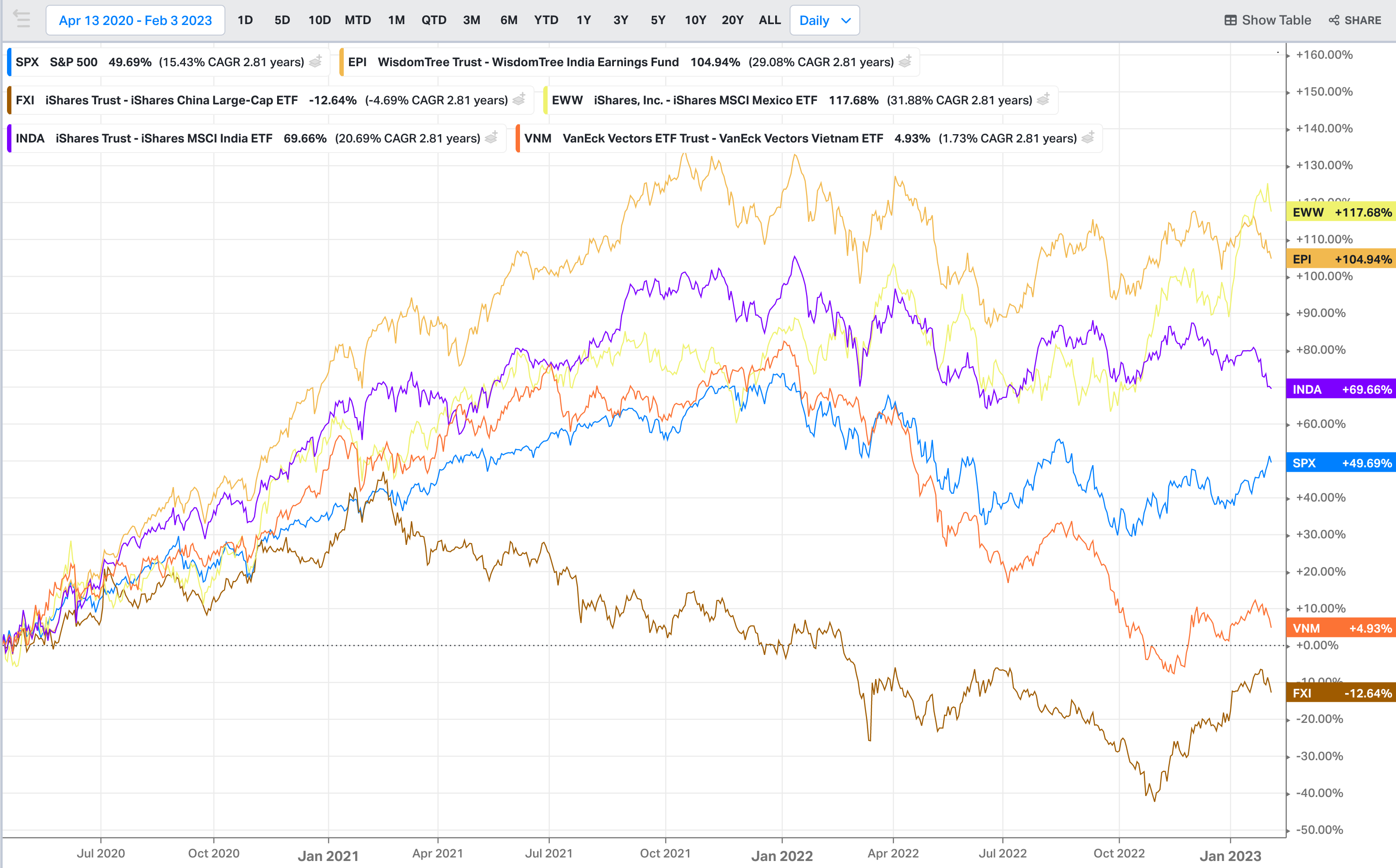

Я собрала список самых популярных ETF на Индию и посмотрела, как они вели себя по сравнению с другими перспективными странами:

- # INDA ETF iShares MSCI India ETF

- # EPI ETF WisdomTree India Earnings ETF

C 2008 года (самые ранние доступные данные по ETF на Индию EPI), # Индия показала себя чуть лучше Китая и Вьетнама, но значительно хуже США (cмотри EPI и INDA).

С апреля 2020 (начало постковидного восстановления), Индия и Мексика значительно опередили США в доходности. Мы видим, что в последние 3 года Индия набирает моментум (EPI, INDA).

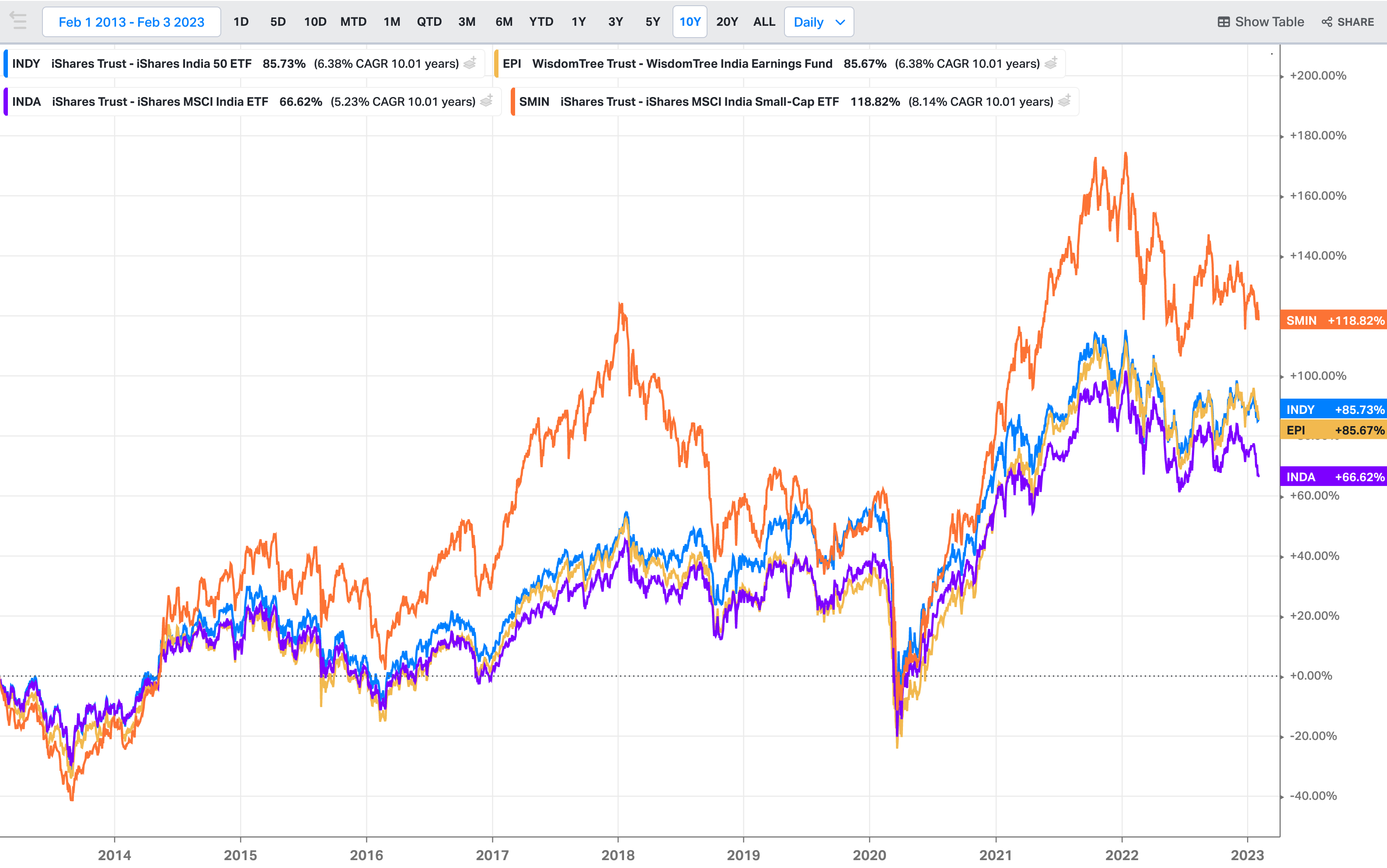

К двум ETF на Индию - EPI и INDA, я добавила еще два, которые имеют немного другой уклон.

- # INDY ETF iShares India 50 ETF

- # SMIN ETF iShares MSCI India Small-Cap ETF

За 10 лет самую большую волатильность и доходность показал SMIN ETF на малые компании Индии. Три остальных шли более-менее одинаково.

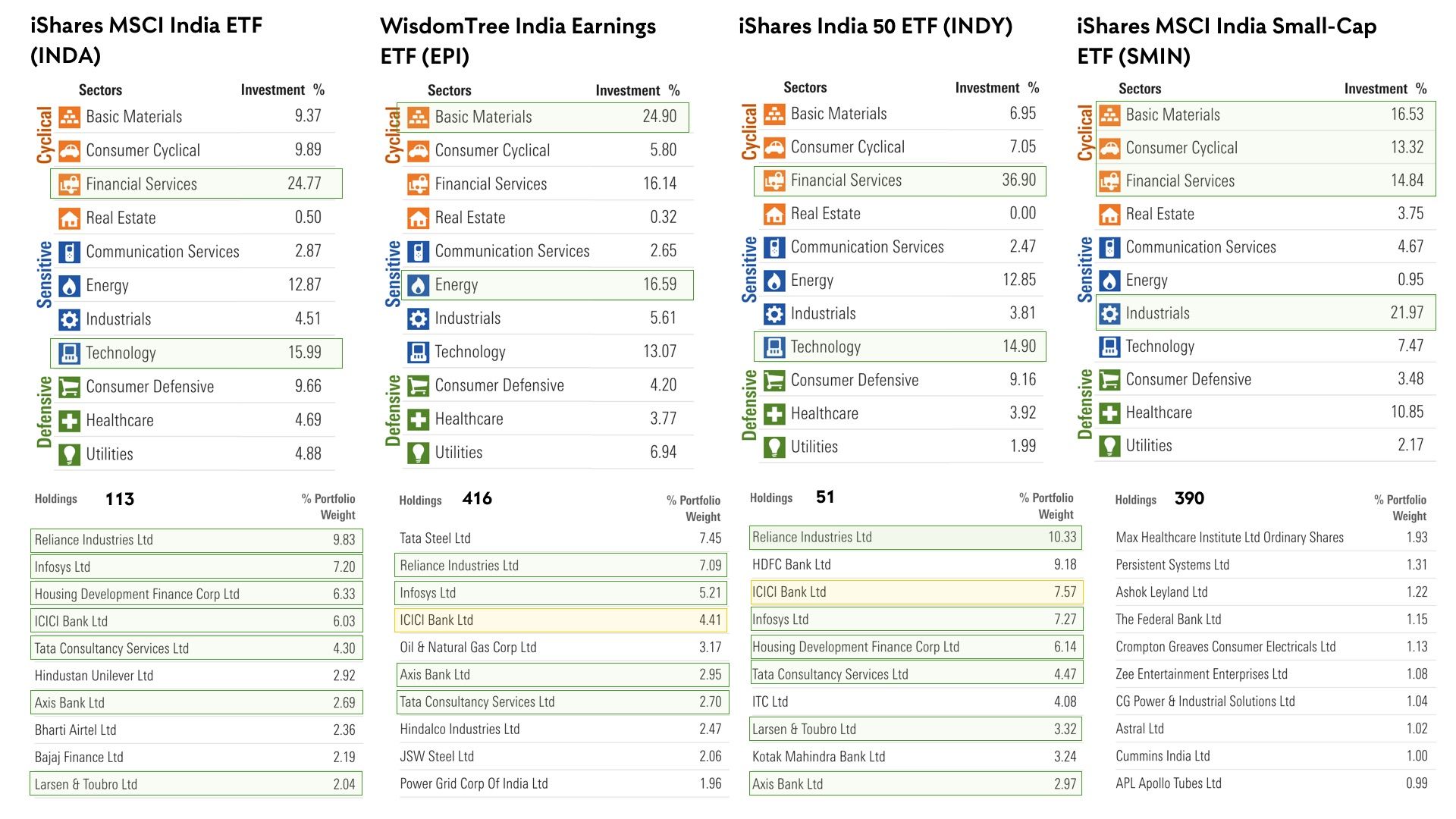

На следующей иллюстрации можно посмотреть основную разницу в их портфелях.

INDA и INDY схожи между собой в выборе секторов инвестирования, но INDY имеет в два раза меньше акций в портфеле, то есть более концентрирован. Оба ETF делают упор на финансы и техсектор.

EPI инвестирует основную часть портфеля в сырье, энергетику и финансы, имея при этом 416 компаний в портфеле. Однако, первая десятка имеете доминирующий вес и схожа с INDA.

SMIN - это ETF на малые компании Индии, тоже достаточно диверсифицированный с 390 компаниями в портфеле.

Прежде чем мы будем покупать ETF на Индию, стоить отметить исследовательский отчет компании-шортиста Hindenburg Research, в котором один из самых богатых людей мира (ТОП 2-3) Гаутам Адани обвиняется в аферах и манипуляциях. Ему принадлежат 7 биржевых компаний, занимающихся в основном энергетикой и инфраструктурой.

Hindenburg пишет в своем отчете, что Adani Group занималась манипуляцией стоимости акций и бухгалтерским мошенничеством. После выхода отчета акции компаний Adani упали на более чем 50%.

Я изучила мнение другой стороны - аналитика и профессора в Нью-Йорском университете Асвата Дамодарана, который сам является выходцем из Индии. Он открыл некоторые важные нюансы не только по Адани, но и по инвестициям в Индию в целом:

- Adani Group очень тесно связана с политикой и инфраструктурой Индии, так как это семейная компания. Более 70% акций находятся в руках семьи Адани. В Индии социальные связи играют огромную роль и даже банки предпочитают иметь дело с семейным бизнесом, так как он дорожит своей репутацией. Это объясняет большие кредиты, выданные бизнесу, несмотря на красные флаги.

- В руках розничных инвесторов находится только 2% акций. Это значит, что остальные инвесторы - это сама семья Adani и профессионалы фондового рынка. Например, 15% акций принадлежат иностранным компаниям (Vanguard, Blackrock и др).

- Самой распространенной спекулятивной стратегий инвестирования в Индии является моментум - это когда инвестируешь в уже растущие в цене акции, таким образом разгоняя цену еще выше.

- Хайпу акциям добавила и ESG-ориентированность. Adani умело использовал тренд на ESG, включая этот акроним куда можно и нельзя. Они выпускали “зеленые облигации” на строительство совсем не “зеленых” портов, дорог, аэропортов. Но это больше говорит о бессмысленности и глупости ESG-инвесторов, чем о мошенничестве Adani.

Асват пишет “если и случится дефолт долгов Adani, то я надеюсь это начнется с инвесторов в зеленые облигации, так как я не могу представить группу, заслуживающую дефолта больше, чем они".

Какой вывод можно сделать, инвестируя в Индию?

Как и любой другой развивающийся рынок, Индия имеет свои риски, которые даже самые профессиональные участники рынка не смогли предвидеть. Более того, культура страны может оказывать куда более сильное влияние на движение цен, чем фундаментальные показатели компании.

Тем не менее, я нахожу инвестиции в Индию все также привлекательными на долгосрок и выбираю регулярное инвестирование через ETF.

Из Американских ETF мне наиболее привлекателен EPI, так как он делает упор на сырье и энергетику. Он также более диверсифицирован, так как имеет в портфеле наибольшее число компаний (416).

Аналог для европейского инвестора: Franklin FTSE India UCITS ETF с тикером # FLXI ETF у Interactive Brokers. Он инвестирует в основном в финансовый сектор (19%), ИТ (15%), энергетику (12%) и сырье (10%), но имеет низкую плату за управление - 0.19%

Среди упомянутых американских ETF в компании Adani инвестировали только INDY и INDA, но и они имеют достаточно маленькую аллокацию в портфеле - по 1.2%.

Европейский Franklin FTSE India UCITS ETF имеет все 7 компаний Adani в совокупности на 4.7% от портфеля.

Отчетность компаний

🍏 Акции компании # Apple (AAPL) выросли на 3% после выхода отчетности за 4-ый квартал 2022. Выручка компании упала на 5%, прибыль на акцию оказалась ниже ожидаемой, но это не помешало росту акции. Инвесторы переключили внимание на рост платных подписчиков на 4%, так как это поможет монетизировать покупателей продукции Apple и в дальнейшем.

Менеджмент компании отказался от прогнозов на следующий год из-за экономической неопределенности, но ожидает 5%-ного снижения выручки и в 2023.

Пора ли продавать Apple?

Этот контент доступен Плюс подписчикам

📦 В отличие от Apple, отчетность # Amazon (AMZN) была чуть лучше, но это не помешало акциям упасть на 8%. Выручка за 4-ый квартал выросла на 9%. Главной причиной падения стоимости акции послужило замедления роста в одной из самых перспективных услуг компании - AWS, коммерческое публичное “облако”. Рост AWS составил всего 20% на годовой основе вместо привычных 40%. Менеджмент отметил, что замедление роста может продолжиться и в следующие два квартала, так как компании нацелены на оптимизацию облачных затрат.

Мое мнение по поводу инвестиций в Amazon осталось неизменным.

☕️ Вышедшая отчетность # Starbucks (SBUX) разочаровала инвесторов, оказавшись ниже ожиданий. Глобальные продажи выросли на 8%. Самый большой рост принесла Северная Америка (+14%). Международные продажи упали на 10% в основном из-за Китая. Тем не менее, менеджмент верит, что как только жизнь в Китае вернется в прежнее русло, спрос на кофе Старбакс вырастет быстрыми темпами.

Во время конференц-звонка CEO Howard Schultz сказал одну интересную вещь:

“… Пока я был в Италии прошлым летом, я обнаружил прочную, трансформирующую новую категорию и платформу для компании, которая не похожа ни на что, что я пробовал раньше. Слово, которое я бы использовал, чтобы описать это, не выдавая всей информации, это алхимия. Мы не будем раскрывать детали сегодня, но это будет изменением игры, так что будьте готовы.”

🎤 Кто здесь хорошо знает Италию? Что Говард Шульц мог там найти? Пишите свои идеи в Дискорде.

Стоимость акций в пятницу упала на 4% несмотря на энтузиазм CEO. В портфеле Инвесторама Starbucks находится с июня 2022 и за это время принес нам 35% + дивиденд 1.7%.

Что с ним делать дальше?

Этот контент доступен Плюс подписчикам

🔎 Акции компании # Alphabet (GOOG), больше известной как Google, упали в пятницу на 5% после выхода отчетности. И выручка, и прибыль на акцию оказались ниже ожидаемых. Рекламный сегмент, который составляет наибольшую часть выручки, упал на 3.5%. Выручка с Google Search и YouTube также немного сократилась.

С выходом ChatGPT и его интеграцией в поисковую систему Bing от Microsoft, доминация Google среди поисковиков остается под большой угрозой. Однако, в пресс-сообщении в пятницу CEO Alphabet Sundar Pichai поделился, что они “вот-вот раскроют их AI-прыжок в Поиске и за его пределами”.

В пятницу Financial Times сообщил о покупке Google AI-компании Anthropic за 300 миллионов USD.

Покупать ли Google сейчас?

Этот контент доступен Плюс подписчикам

На следующей неделе

Во вторник инвесторы вновь будут слушать, что скажет Джером Пауэлл в беседе с Дэвидом Рубенштейном в Экономическом Клубе Вашингтона.

В четверг выйдут данные по первичным заявкам по безработице за неделю.

В пятницу инвесторы будут следить за уверенностью потребителей от Мичиганского университета.

Вебинар

Следующий вебинар для участников Инвесторама Плюс пройдет в конце февраля (предварительно 26.02). Вы можете предложить свою тему или идею для анализа в Дискорде.

Ресурсы

🔎 Вишлист и инвестиционные тезисы 👉 Этот контент доступен Плюс подписчикам

🔎 Портфель Инвесторама Плюс 👉Этот контент доступен Плюс подписчикам

🔎 Дивидендный портфель Юлии Фанг 👉Этот контент доступен Плюс подписчикам

🔎 200 нелюбимых (но интересных) акций 👉Этот контент доступен Плюс подписчикам