- Угроза стагфляции

- Новости компаний: Google, Tesla, Intel, Microsoft, Meta

- Пополнение портфеля

Это была бурная неделя для финансовых рынков. Растущая инфляция, замедляющаяся экономика и смешанные результаты отчетностей компаний дают неоднозначные сигналы. Волатильность резко возросла, некоторые компании принесли +15-20% доходности за пару дней, тем самым не дав индексам сильно просесть на фоне не очень хороших макроэкономических данных.

Результаты рынка за неделю:

- S&P 500 +1.9%

- Nasdaq 100 +2.3%

- Russell 2000 +3.3%

- Золото -1.9%

Результаты Инвесторамы за неделю:

- Индекс Investorama Dividend +0.3%

- Индекс Investorama Growth +3.0%

- Портфель Investorama Dividend +1.0%

- Портфель Investorama Growth +3.0%

ТОП акций недели

Этот контент доступен Плюс подписчикам

Экономика

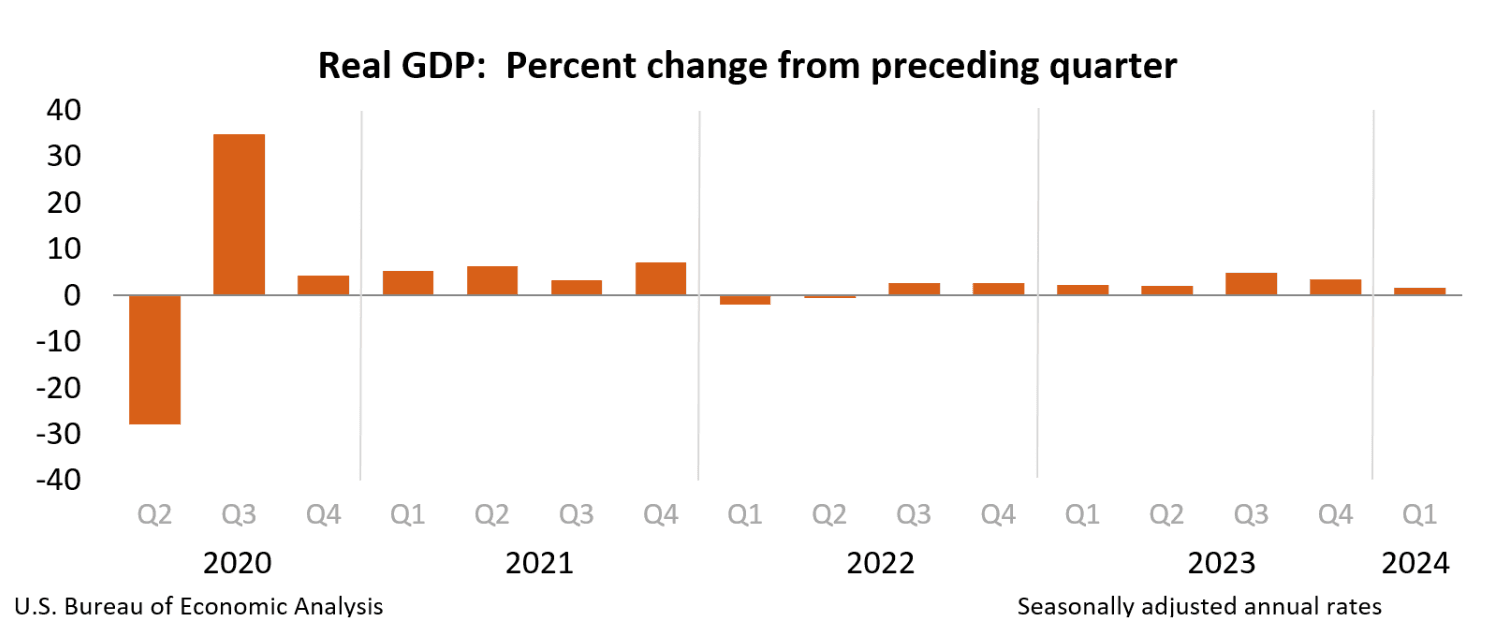

Предварительные данные по ВВП за первый квартал 2024 показали, что экономика США выросла медленнее ожидаемого - всего на 1.6% вместо ожидаемых 2.5%. Согласно BEA (Бюро Экономического Анализа), замедление в основном отражает сокращение в потребительских расходах, экспорте и государственных расходах, а также увеличение импорта. Охлаждение экономики - это то, чего стремился добиться ФРС путем повышения процентных ставок, чтобы сдержать инфляцию. Однако, последние данные по инфляции показывают обратное.

Илл.: Процентное изменение реального ВВП по сравнению с предыдущим кварталом.

Ценовой индекс PCE в марте увеличился на 2.7%, что выше ожидаемых 2.6% и предыдущих 2.5%. Базовый индекс, исключающий продукты питания и энергию, увеличился на 2.8% вместо прогнозируемых 2.6%. Такие данные будут очень волновать ФРС при решении судьбы процентных ставок на следующем заседании 1-ого мая.

Стагнация экономики и растущая инфляция - рецепт стагфляции. Это одно из самых неблагоприятных экономических явлений, так как оно плохо управляемо. Увеличение процентных ставок для борьбы с инфляцией может ухудшить стагнацию, а снижение ставок для стимулирования роста может усилить инфляцию.

Тем не менее, волноваться о ней еще рано, а может и не нужно вовсе. В интервью CNBC экономист, нобелевский лауреат Джозеф Стиглиц отметил, что цель в 2%, к которой так стремится ФРС, не имеет под собой никакого экономического обоснования. Пара десятых процента тут и там не несут никакой угрозы. Сегодня инфляция может быть 3.2%, завтра - 2.8%, а послезавтра - 3.5%. Инфляция должна быть в пределах какого-то коридора, а не четкие, высосанные из пальца 2%.

Вероятность снижения процентной ставки в июне упала до 11%. Некоторые аналитики полагают, что в этом году снижения ставки не будет вовсе. Рынок же реагирует на эти новости довольно хорошо, несмотря на то, что уже давно учел в цене как минимум три снижения. Вероятно, фондовым рынком в большей степени руководит отчетность компаний и бум на ИИ. Я полагаю, что когда ставки действительно будут понижаться, мы увидим еще больший рост рынка. Поэтому, продолжаем инвестировать в качественные компании, следуя своим стратегиям.

Новости компаний

🔎 Google GOOGL

Акции Alphabet aka # Google взлетели до новых исторических максимумов, а их рыночная капитализация превысила 2 триллиона долларов.

В четверг отчетность компании превзошла ожидания по выручке, показав 15%-ый годовой рост. Реклама в поисковых системах увеличилась на 14%, рост обеспечили интернет-ритейлеры. Реклама на YouTube выросла на 21%. Прибыль же выросла на 57%, что было достигнуто в том числе и благодаря искусственному интеллекту.

Компания также первый раз за свою историю ввела дивиденды, которые в сумме составят около 10 миллиардов USD в год или 0.2 USD в квартал, и выделила дополнительные 70 миллиардов USD на обратный выкуп акций.

В портфеле Инвесторама акции Alphabet за месяц принесли 15%. Стоит ли добавлять к ним по текущей цене?

Этот контент доступен Плюс подписчикам

🚙 Tesla TSLA

Только на прошлой неделе я писала о серии неудач # Tesla, как после выхода отчетности во вторник акции компании подскочили на 19%, а потом еще на 10% на пре-маркете в понедельник. Несмотря на 9%-ое снижении выручки в первом квартале, что является самым большим падением с 2012 года, инвесторы закрыли на это глаза и сделали ставку на будущее компании. Илон Маск пообещал, что начнет производство новой доступной Model 2 в начале 2025, если не раньше.

Инвестиционный тезис по компании остается прежним.

💾 Intel INTC

Акции компании # Intel упали на отчетности на 7%. Компания объявила о результатах своей прибыли за первый квартал после закрытия торгов в четверг, превосходя прогнозы аналитиков по прибыли. Однако прогноз компании на второй квартал оказался ниже ожиданий Уолл-стрит, что привело к снижению акций.

Intel находится в процессе трансформации из разработчика и производителя своих собственных чипов в производителя чипов для клиентов-третьих лиц. Компания заявила, что у нее уже есть шесть клиентов, включая Microsoft.

Генеральный директор Pat Gelsinger сообщил инвесторам, что стоит сосредоточиться на долгосрочном потенциале компании.

«Мы одна из двух, возможно, трех компаний в мире, которые могут продолжать развивать технологии чипов следующего поколения», - сказал он.

Однако, в данный момент конкуренция на рынке чипов велика и еще не ясно, насколько чипы Intel будут соответствовать ожиданиям. Ранее Intel заявила, что выпустит новый процессор AI для серверов названный Gaudi 3, который предназначен для конкуренции с Nvidia, но не ранее конца этого года.

Самым большим бизнесом Intel остаются чипы, которые она производит для ПК и ноутбуков. Продажи этих чипов составили 7.5 миллиарда USD, что на 31% больше, чем годом ранее.

Стоит ли покупать акции Intel на просадке?

Этот контент доступен Плюс подписчикам

🖥️ Microsoft MSFT

Акции # Microsoft поднялись на 5% после того как компания опубликовала результаты третьего финансового квартала, которые превзошли ожидания Уолл-стрит. Общий доход вырос на 17% годовых. Чистая прибыль, составившая 2.94 USD за акцию, увеличилась с 2.45 USD за акцию, или на 20%. Microsoft также значительно увеличил свои расходы на капитальные затраты (на 79% больше, чем в прошлом году). Несмотря на эти инвестиции, у Microsoft возникла нехватка инфраструктуры данных, что влияет на способность компании удовлетворять спрос на возможности ИИ, особенно в облачном сервисе Azure.

Это был первый полный квартал продаж дополнения Copilot в Microsoft 365. Copilot использует AI модели от OpenAI. В число клиентов, входит, например, Amgen, который подписался на 10 000 мест.

Акции Microsoft я рекомендовала покупать ежемесячно с начала прошлого года. За это время они выросли на 38%. Инвестиционный тезис остался тем же.

🌐 Meta Platforms META

Акции компании # Meta упали на 17% после выхода отчетности, несмотря на то, что и выручка и прибыль превзошли ожидания аналитиков. CEO Mark Zuckerberg сказал, что инвестиции в искусственный интеллект (AI) увеличиваются, но пообещал, что как только они достигнут масштаба, у компании есть успешный опыт их эффективного монетизирования. Прогноз капитальных затрат на 2024 год был увеличен с 30-37 миллиардов долларов до 35-40 миллиардов долларов. Инвесторы задаются вопросом, не начинает ли компания дорогую, но плохо управляемую программу ИИ, аналогичную провальной Метавселенной.

Пора ли продавать акции META?

Этот контент доступен Плюс подписчикам

Изменения в портфеле

➕2 покупки в портфель Инвесторама

Этот контент доступен Плюс подписчикам

На следующей неделе

Во вторник выйдет индекс доверия потребителей CB.

В среду нас ожидают изменение числа занятых в несельскохозяйственном секторе от ADP, индекс деловой активности в производственном секторе (PMI) от ISM и число открытых вакансий на рынке труда JOLTS, а также решение по процентной ставке ФРС.

В четверг выйдут еженедельные первичные заявки по безработице.

В пятницу станут известны изменение числа занятых в несельскохозяйственном секторе, уровень безработицы и индекс деловой активности (PMI) в секторе услуг.

Ресурсы

🔎 Вишлист и инвестиционные тезисы 👉 Этот контент доступен Плюс подписчикам

🔎 Портфель Инвесторама Плюс 👉Этот контент доступен Плюс подписчикам

🔎 Дивидендный портфель Юлии Фанг 👉Этот контент доступен Плюс подписчикам